电车汇消息:华锋股份今日披露重组预案,本次交易包括发行股份购买资产及募集配套资金两部分,募集资金将投建新能源车零部件项目。

据公告,华锋股份拟向林程等30名交易对方非公开发行股份购买理工华创100%的股权,初步确定交易价格8.27亿元,股份发行价格为21.21元/股。同时,公司拟向不超过十名特定对象非公开发行股份配套融资不超6.67亿元,募集资金将主要用于建设北京、肇庆两地的电动商用车关键零部件研发及产业化项目。

本次重组前,谭帼英持有华锋股份42.79%股权,为上市公司实际控制人。本次交易完成后,在实施配套募资前后,预计谭帼英持股比例分别为33.25%、28.78%,其实控人地位不变。

以2017年7月31日为评估基准日,理工华创母公司账面净资产为6972.98万元,预估值合计为8.27亿元,预估增值额合计为7.58亿元,预估增值率为1086.52%。根据业绩承诺,理工华创2017年度、2018年度、2019年度和2020年度实现的净利润分别应不低于2000万元、4000万元、5200万元及6800万元。

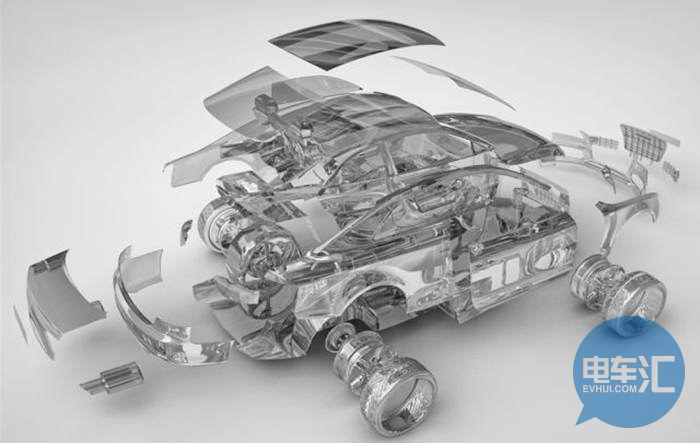

华锋股份拟通过本次资产重组引入的理工华创是新能源车领域中的重要企业,长期致力于新能源车关键技术的研究,在整车动力学控制、电池成组及高压安全、电驱动与传动系统、分布式驱动和车辆智能网联等领域掌握了一系列核心技术。理工华创的主要产品涵盖了整车控制器、功率转换集成控制器、电驱动与传动系统等新能源车核心部件,并可提供电动车动力系统平台解决方案。

华锋股份方面表示,本次交易将优化公司产业结构,实现上市公司产业升级和转型,扩大公司业务规模,壮大公司主营业务,为公司创造新的利润增长点,增强公司抗风险能力,从而推进公司跨越式发展。公司将形成新能源车和电极箔两条业务主线,实现从新材料产业到新能源车产业的发展布局和产业升级。

文章摘自 电车汇 20171009 发自北京

文章主要内容引自 上海证券报