新浪汽车讯

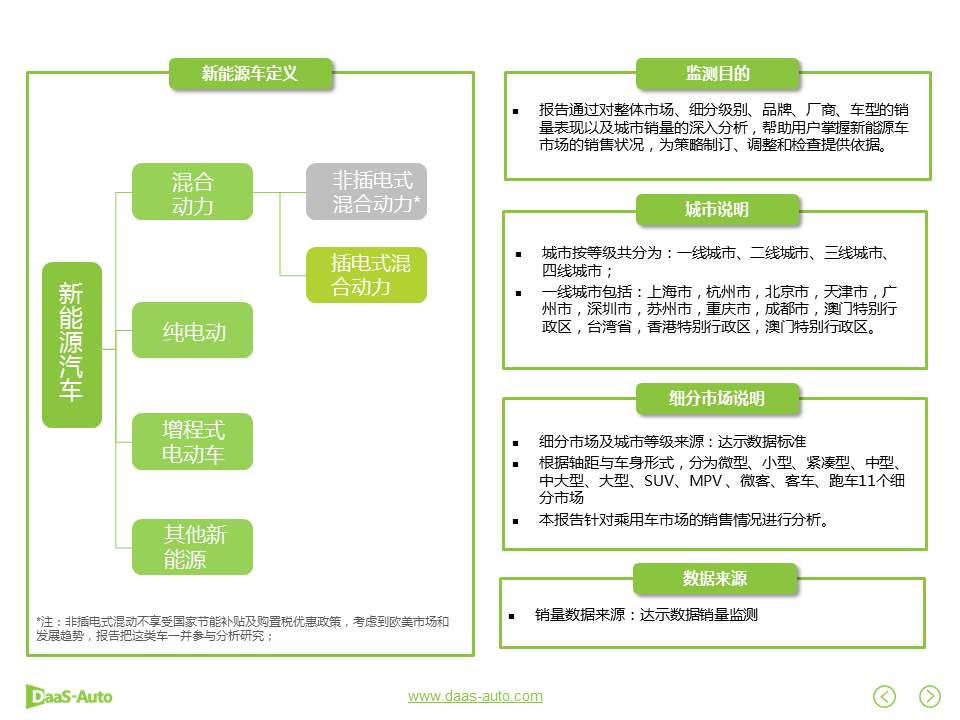

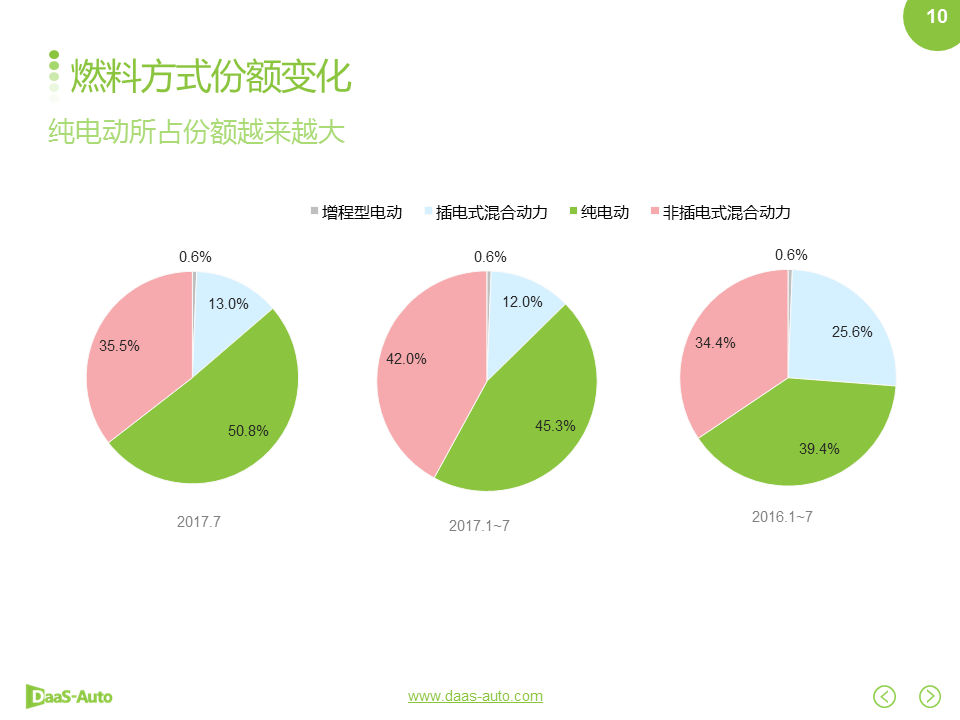

根据车辆上险数统计,今年1-7月国内新能源汽车销量共20.8万辆,同比增长52.5%。其中,纯电动车所占比例高达45.3%,相比去年同期上涨近6个百分点。尽管销量持续看涨,但增幅相比以往已有所放缓。

事实上,随着国家新能源补贴政策的逐步“退坡”,新能源汽车市场增长已经进入了一个相对稳定的阶段。不过,这样的局面或许会随着《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法(征求意见稿)》(以下简称“双积分政策”)的落地再次被打破,由此,国内新能源车市场现有格局或将随之改变。

其将意味着,车企自身必须生产、销售足够数量的新能源汽车,倘若数量不够,就只能购买其他企业的新能源汽车正积分,或削减自身传统燃油汽车产量。

该政策一旦落地,对于在华车企,特别是对新能源车不太“感冒”的外资品牌影响巨大。

实际上,这些品牌已为应对政策已经有所行动,例如今年6月大众江淮成立合资公司、8月福特携手众泰,雷诺-日产也同样与东风达成合资意向。外资车企在华持续加码,意味着现有格局即将打破。自主品牌如何保持现有优势?合资品牌怎样攻城略地?本期《数说》或能为您盘点一二。

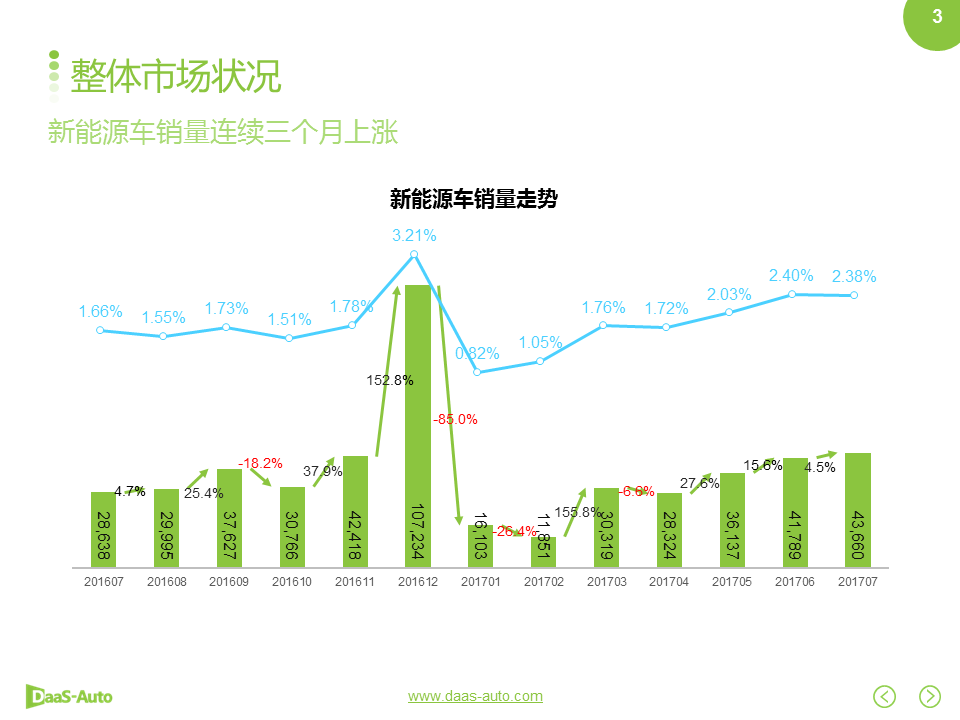

总体上看,7月份,新能源车销量为4.4万辆,环比增长4.5%,同比增长52.5%;1-7月累计销量为20.8万辆;

其中,新能源车占整体乘用车市场份额为2.38%,较6月微降0.02%,环比连续3个月上涨。

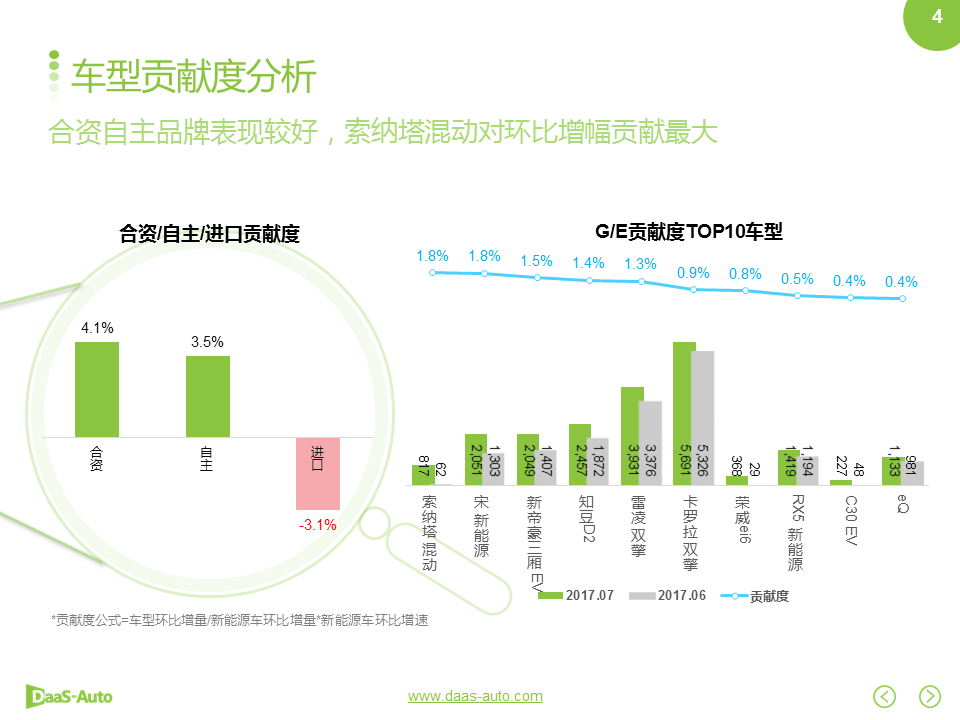

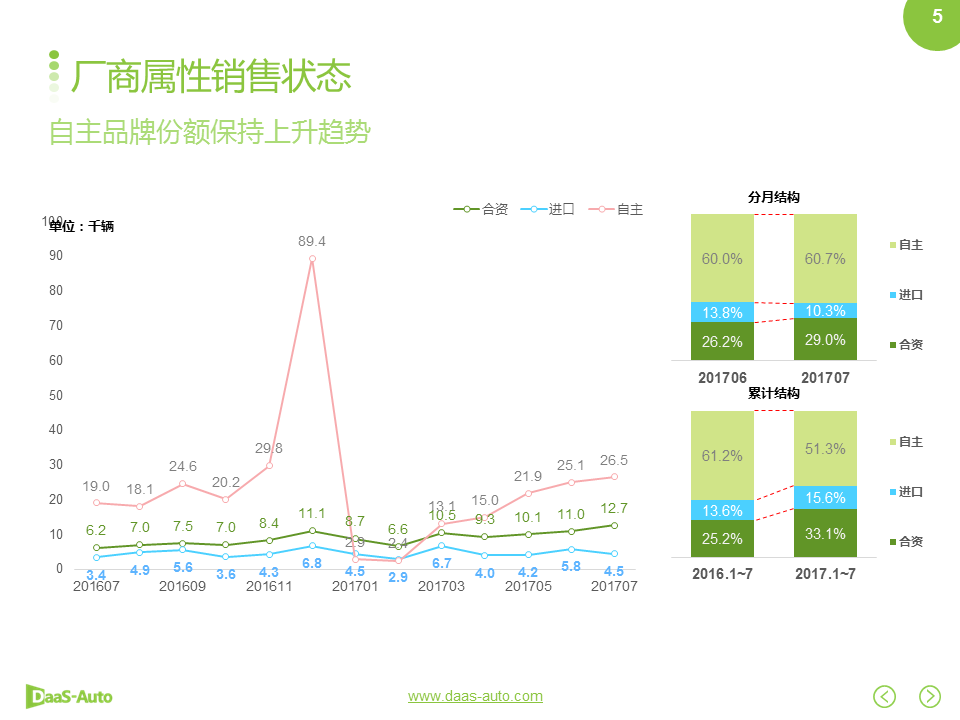

单月上,新能源车销量环比增幅为4.5%,其中合资品牌贡献度为4.1%, 自主品牌贡献度为3.5%,进口品牌贡献度为-3.1%,进口品牌的销量下滑影响了整体新能源车市场的销量;

单车型贡献度方面,索纳塔 (配置|询价)混动对7月环比增幅的贡献最大,为1.8%,其销量环比上升1217.7%。

合资自主品牌新能源车销量均不同程度上涨,其中合资品牌表现突出,销量环比上涨15.6%;

从销售结构来看,7月份合资和自主品牌份额提升,进口品牌份额下降;

而从1-7月累计情况看,较去年同期,合资和进口品牌份额分别提升7.8%和2.0%,自主品牌累计份额虽下降9.9%,但自今年1月份以来,份额一直保持上升趋势。

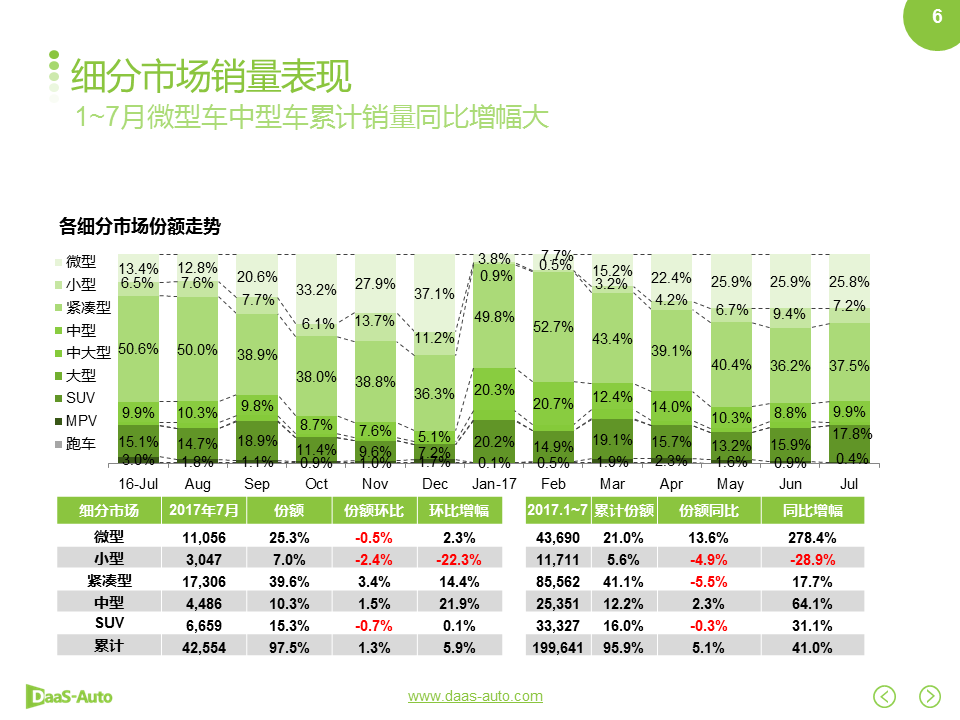

7月单月,新能源车销量依然集中在紧凑型和微型市场,合计份额为65.0%,其中紧凑型市场份额为39.6%,环比增加3.4%,微型车市场份额为25.3%,环比下降0.5%;

前7月,小型车的累计销量同比下降28.9%,微型车和中型车累计销量上升明显,其中微型车累计销量同比增加278.4%,中型车累计销量同比增加64.1%。

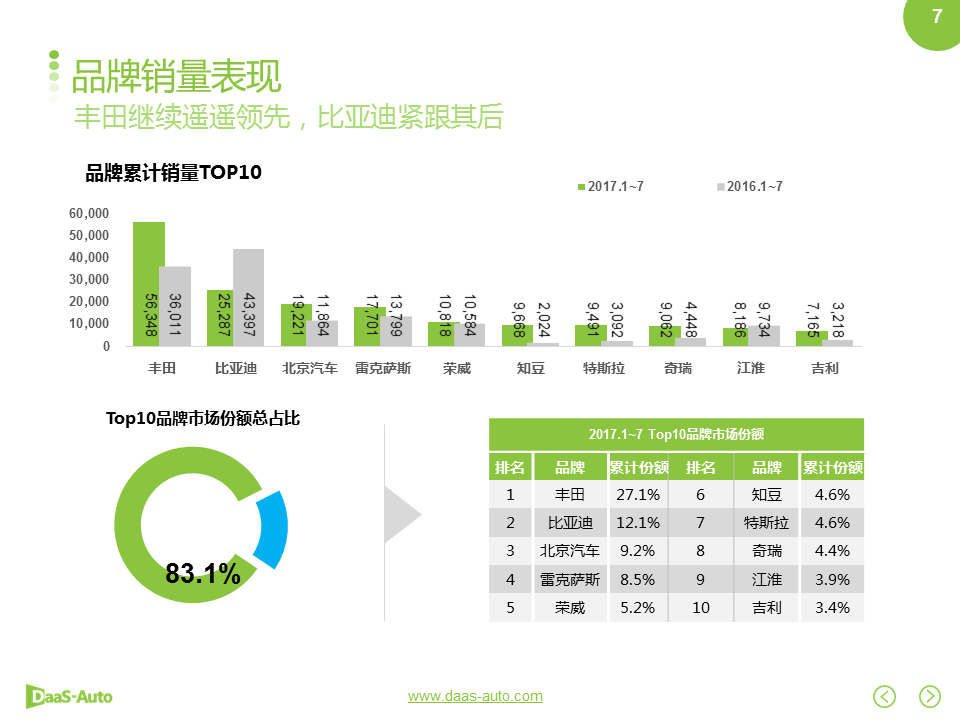

1至7月,累计销量前十品牌中,丰田依然领跑,份额高达27.1%;比亚迪紧跟其后,份额为12.1%,较上月有所上升,特斯拉市场占比下滑到第7位;

截止7月底,前十品牌累计总份额为83.1%,较1~6月轻微下降。

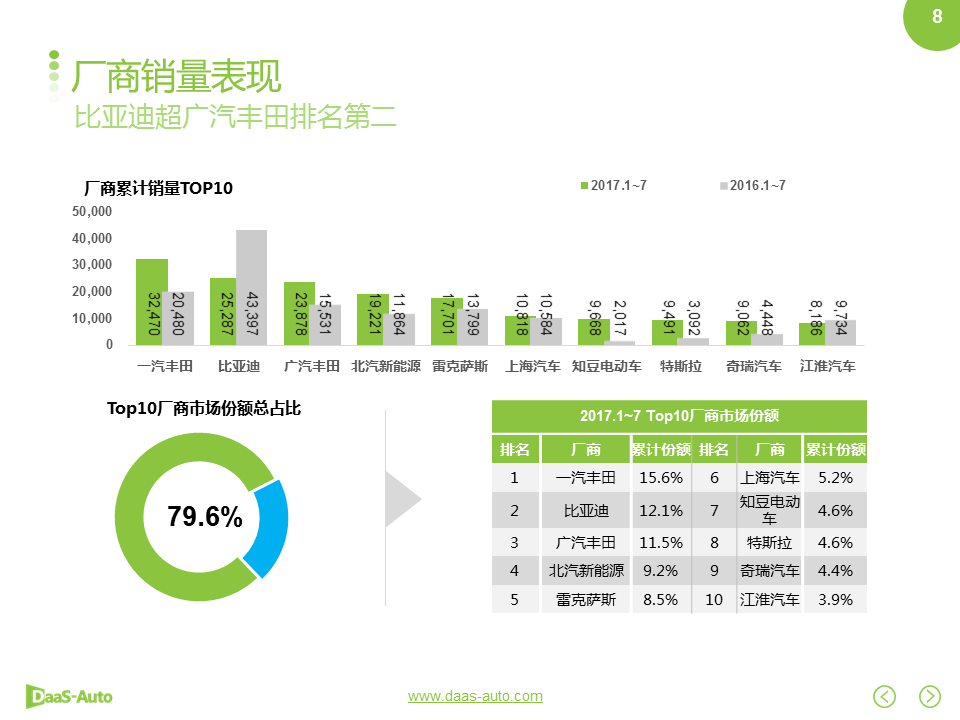

1至7月,一汽丰田和广汽丰田的累计销量份额分别为15.6%和11.5%,位居榜单的第一和第三位;比亚迪较上月排名上升一位,份额为12.1%,排名第二;

由此,前十厂商前7月累计总份额为79.6%,较1~6月轻微下降。

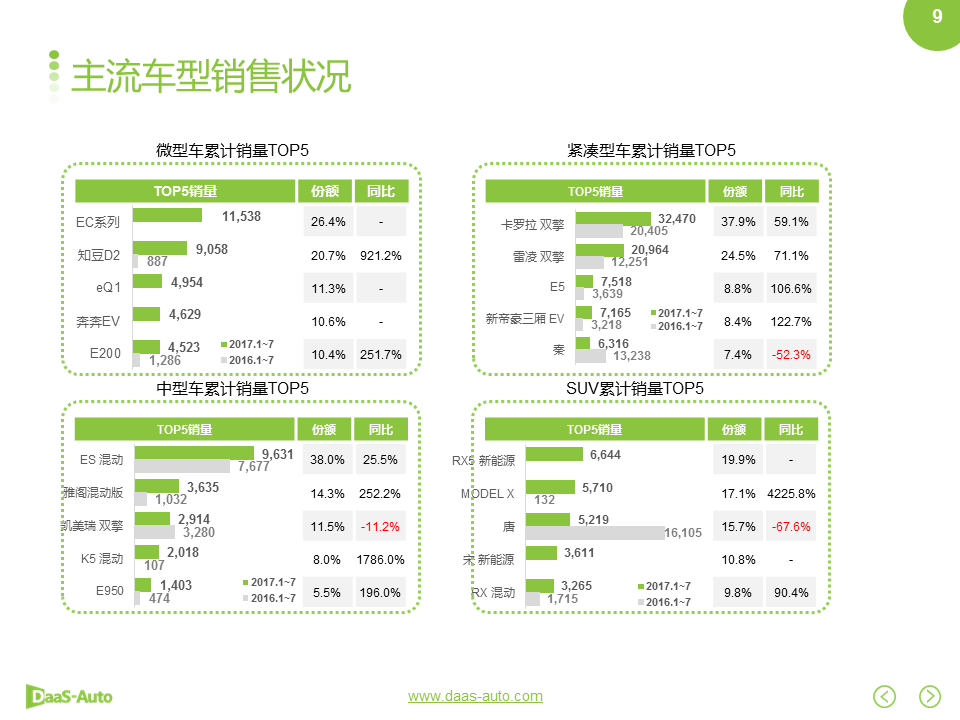

今年前7月,微型车市场,北汽新能源EC系列和知豆D2连续三个月排名榜单前两位,奇瑞eQ1表现亮眼,跃进前三甲;紧凑型市场,卡罗拉 双擎和雷凌 双擎依然牢牢占据主要的市场份额,市场份额遥遥领先其他紧凑型轿车,比亚迪E5位列第三;中型车市场,凯美瑞 双擎同比下滑了11.2%,在韩系销售情况并不乐观的环境下, K5 混动表现出色;SUV市场,MODEL X排名下滑至榜单第二位,RX5 新能源跃居榜首,份额为19.9%,比亚迪唐位列第三,份额为15.7%,但销量同比大幅下滑。

7月单月,非插电式混合动力市场份额为35.5%,纯电动份额为50.8%,插电式混合动力为13.0%,与上月相比,非插电式混合动力份额略有提升;

从累计销量情况看,纯电动超过非插电式混合动力,市场占比越来越大。

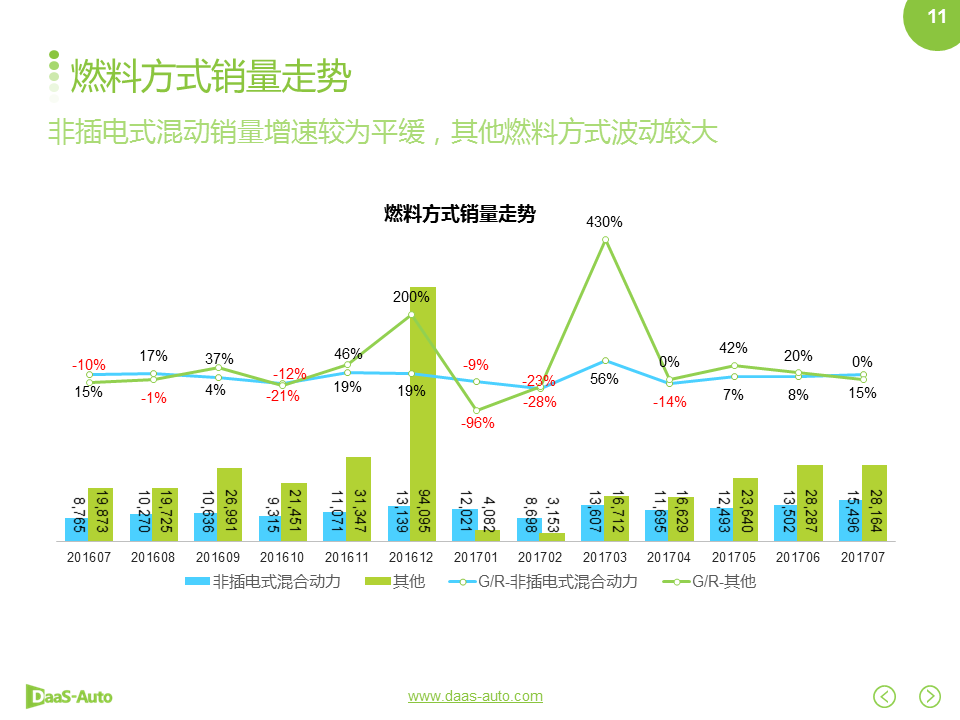

7月单月,非插电式混动销量连续三个月环比增速上涨,其他燃料方式(包括纯电动、插电式混动、增程式电动)车型销量与上月基本持平。

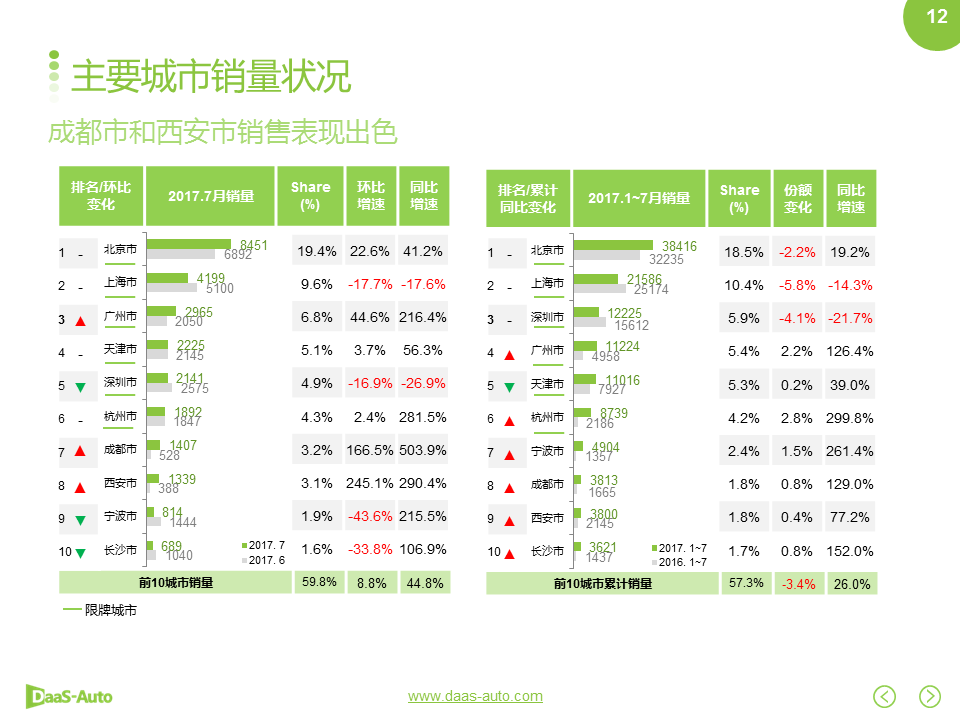

单月销量上看,新能源车城市销量排名一二的仍然是北京和上海,北京环比大幅上升22.6%,上海环比下降17.7%,广州排名第三;得益于奇瑞和吉利汽车7月在成都市和西安市的出色表现,成都和西安迈进前十;

从1~7月累计销量情况看,杭州同比增速最快,其次为宁波。

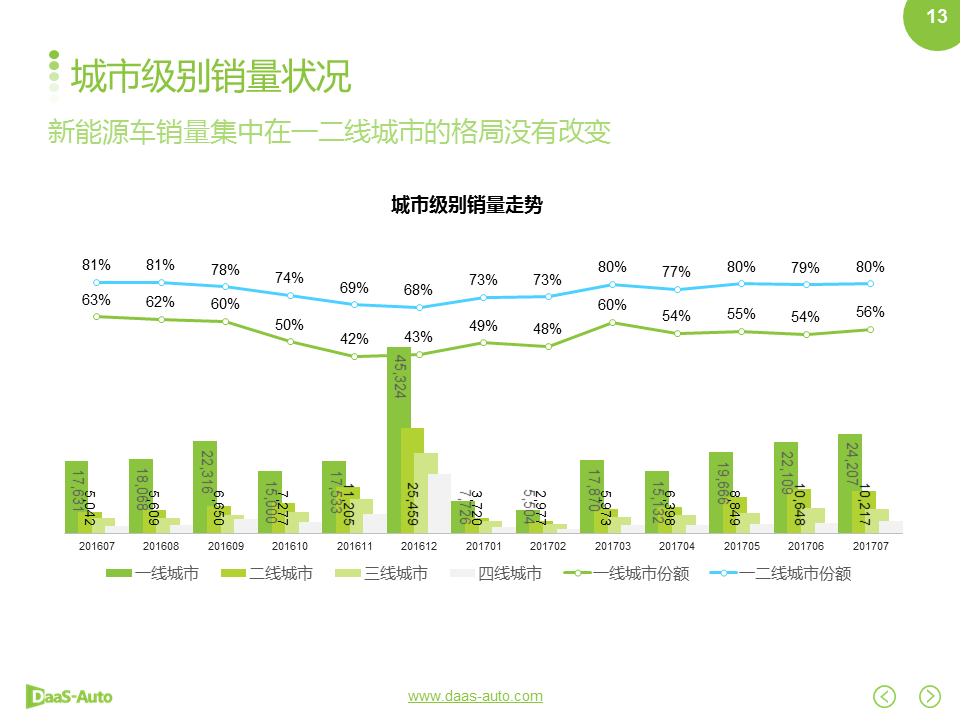

7月单月,一线和四线城市新能源车销量均不同程度上涨,四线城市环比增速最快,为15.1%,其次为一线城市,环比增速为9.5%;

新能源车销量主要集中在一二线城市,7月份一二线城市合计份额为80%,四线城市尽管销量环比大幅增加,但基数较小,对市场占有率影响有限。

梅声文浙江杭州

梅声文浙江杭州