2015年经历了牛市到熊市的过山车,二级市场风险系数进一步增大。面对复杂的资本市场,有私募基金表示,“我们现在不需要来一次降准,券商就开一次电话会议”,投资者需要的是更具前瞻性的趋势判断,而非短期的股票按摩式研究。来自新财富的报道《研值提升市值:最佳分析师圈定2016四大投资主题》,从投资机构的研究策略调整,来看未来投资策略的转变。本文作者张伟靖,虎嗅对原文进行了编辑,有删节。

站在2015年尾回望,科技创新与资本结合的浪潮正以前所未有的速度改变着中国经济,而素有“资本市场谋士”之称的卖方分析师们对这股风浪力量的感受恐怕颇为纠结。

在“互联网+”与万众创业、大众创新的引领下,新技术、新产业、新模式、新经济对资本市场格局进行着重构,原本大家熟知的企业成长路径与估值体系看似崩塌,原本以“年”为单位的牛熊周期转换被压缩为“月”。在剧烈震荡的大势中,研究的价值被市场的喧嚣所掩盖。

不过,拨开狂热无序的市场迷雾,中国资本市场制度建设正在稳步推进:新股发行制度改革,注册制渐行渐近;新三板市场迅速扩容,多层次资本市场已见雏形;沪港通启动一周年,深港通即将推出;机构投资者力量不断壮大;股票在居民资产配置占比有显著提升……这一切都为证券研究业务提供了更广阔的市场需求。

在外部需求的推动下,证券研究正努力回归其本源任务—通过研究为投资品定价,从而为客户寻找投资机会。与此同时,销售队伍有望进一步专业化,使研究完成从推广时代向定制时代的转变。

以客户需求为中心的卖方研究业务一直在“因需而变”,在改革推进与技术创新的双重作用下,中国正进入股权投资的黄金时代,证券研究的市场需求急速爆发。

一方面,私募基金、保险投资等非公募机构投资者迅猛发展。因公募基金长期以来的投资风格相对单一,相似性更高,导致之前卖方研究的同一性特征明显。随着服务客户的逐步多元化,不同资金又有着不同的诉求,对研究服务的差异化需求也就愈发突出。如保险资管,因其体量大,且需满足长期负债的成本要求,因此在资产配置上对长期性和多样化提出了更高的要求。

另一方面,移动互联传播工具的普及,让信息传播的成本与时间趋近于零,在信息过剩的背景下,对已发生信息的解读价值在下降。有私募基金对新财富表示,“我们现在不需要来一次降准,券商就开一次电话会议”,投资者需要的是更具前瞻性的趋势判断,而非短期的股票按摩式研究。

这些因素都在倒逼证券研究范围的突破和研究实力的提升,从过去聚焦A股二级市场企业向更广泛的产业研究突破,从传统行业转而聚焦新兴行业,从本地市场向海外市场拓展。

产业研究成主旋律

随着产业资本对二级市场股价导向作用的增强,投资者对于产业研究的需求正在提升。不少私募基金都提出,希望卖方行业研究能够“将产业研究透”。深圳明达资产在正式注册了私募基金牌照后,与专注于汽车、IT等产业的独立研究机构新华信达成战略合作意向,成为产业研究与资本投资结合的首例尝试,也为证券研究提出了新的方向。

卖方分析师介入产业研究有诸多优势。传统上来看,卖方分析师日常研究与上市公司关系紧密,而这些公司又是其产业链上最具有竞争优势的样本,因此更能挖掘产业趋势。同时,卖方分析师的研究结果会在二级市场直接得到验证,在这种压力下形成的研究框架与方法更为有效,偏差更小。

东吴证券研究所所长丁文韬称,“每一个优秀的行业分析师皆是所在产业链的行业专家,既对整个产业有深刻的理解,在行业内又有深厚的人脉,仅仅在二级市场推荐股票不能充分体现分析师的价值”。

在产业趋势主导市场走势的格局推动下,证券研究业正在以二级市场上市公司为基点,向前延伸至一级市场、一级半市场,甚至到PE/VC的研究,帮助客户实现全面资源整合,减少信息不对称。

1)研究力量向新兴产业聚集

在中国经济转型的大背景下,传统产业的地位急剧下降,新兴产业迅速崛起,而这一点在证券市场表现得极为明显。与此相对应,越来越多的中小券商集中优势力量深挖新兴行业为主的市场热点,而放弃部分传统行业研究。大型综合性券商因有内部投行、并购等业务的需要,虽仍坚持全行业配置,但研究人员的配备和各项资源都会向新兴行业倾斜。

2)研究国际化破茧

中国券商的国际化自上世纪90年代中期在香港地区设点开始, 近两年,一些大型券商加快了海外并购的步伐,并且已经开始冲出亚太,走向欧美。但迄今为止,中资券商的国际化仍处于初期。伴随着国内资本出海投资的步伐,研究国际化也显露萌芽。

3)新模式实验

在现有的卖方研究模式下,一个无法绕开的问题就是研究人才的断层与流失,这一问题在活跃的市场大环境下更为凸显。对于优秀的分析师来说,选择做PE或二级市场投资,都有可能获取更高的财务回报。

而激励机制又与商业模式紧密相连,为此,已有一些券商开始积极的探索。尽管这些探索是否可持续并普及,仍需时间来验证,但已经迈出了改变的第一步。

4)商业模式拓展:从研究报告到资源整合

传统模式下,卖方研究连接着买方与上市公司,通过各种信息挖掘股票价值,并向买方推荐牛股体现研究的价值。如今,随着卖方研究范围的突破,以及并购市场的旺盛,一些研究员开始介入企业的资本运作,挖掘更多的商业价值。

以安信证券为例,“用互联网思维搭建一个整合产业和资本资源的平台”,为二级市场投资者、一级市场、PE/VC、创业者等资本市场各类参与者提供对接平台。其思路就是通过研究对产业趋势进行判断,充分发挥机构整合产业资源的能力,帮助企业成长,帮助客户获取投资收益。

非公募机构投资者超常规发展

正是公募基金的出现开启了卖方研究模式,不过,这一模式因佣金的下调遭遇增长瓶颈。2007年后,尽管基金规模仍在不断增大,但佣金总额基本保持平稳。尽管2015年因市场波动较大,成交额急速攀升,佣金再次出现暴涨,但业内基本认为这种短期的剧增具有不可持续性。

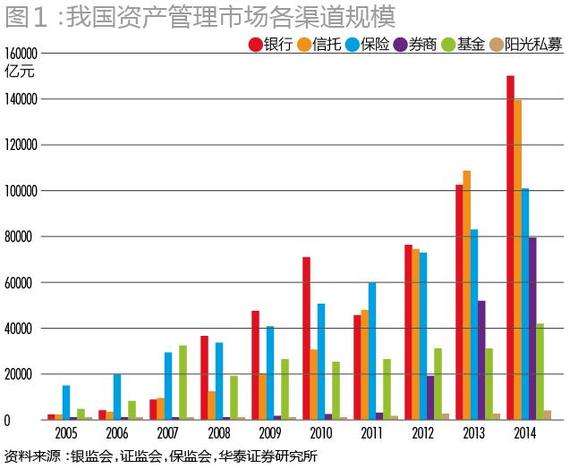

同期,中国居民财富增长迅速,理财市场需求旺盛,形成了多种金融机构,包括基金、银行、信托、保险、券商资管和阳光私募理财等共同竞争的格局,2014年各渠道管理的资产规模分别为4.2万亿、15.02万亿、13.98万亿、10.1万亿、7.97万亿和3855亿元。不管从绝对规模还是增长速度来看,公募基金均不占优势(图1)。

不过,在传统商业模式的延续下,卖方研究的服务客户依然以公募基金为主,且服务保持着一对一的精耕细作。未来,各类机构投资者会在一段时期内保持超常规发展的趋势。以体量较小的阳光私募为例,截至2015年10月底,基金业协会已登记私募基金管理人21821家,备案私募基金20853只,认缴规模4.89万亿元,实缴规模4.04万亿元。面对这些日益增长的分散、多元化、小规模的客户需求,原有的卖方研究运作机制已经过时。

多家券商研究所均将私募基金纳入未来的服务对象,并根据自己的情况进行模式调整。因为大部分私募散落在各家券商的分公司和营业部,光大证券研究所成立了产品投资部,针对这些内部客户主动出击,并取得了不错的反响。

多层次资本市场初步形成

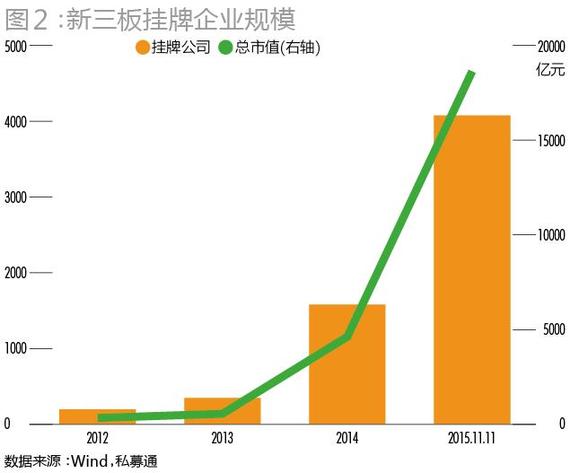

新三板的扩张速度远远超过最初的预期,2013年6月,国务院确定将新三板试点扩大至全国,到2015年底,挂牌企业已超过4000家,以目前的速度来看,很有可能在两三年内突破万家(图2)。

新三板的扩容为券商打开了全新客源,企业挂牌、定向增发、做市商、并购转板,这些不仅能带来源源不断的增量收入,同时也引来诸多投资机构入场交易。近期,新三板分层的呼之欲出,更将吸引主流机构投资者的进入。

新三板挂牌企业数量众多,远远超过主板市场。从行业来看,共覆盖了84个大类行业,高新技术企业占比达到77%,战略新兴产业占23%;从规模分布来看,中小微企业占比95%以上。即便这其中只有20%有研究价值,也是相当庞大的一块市场。

因为看好这一市场的前景,多家研究所均配备了专门的新三板研究团队,并与原来的行业分析师进行合作。在新财富券商研究所高峰论坛上,几乎所有研究机构负责人都提到重视新三板的研究,大家面临的选择是配备专门的新三板研究团队,还是将其分散至各个行业研究之中。哪种选择更好尚无定论,在未来的实践中,能够更便利地为客户服务的配置模式必将胜出。(文章来源:虎嗅网)