本文转自 第一电动网

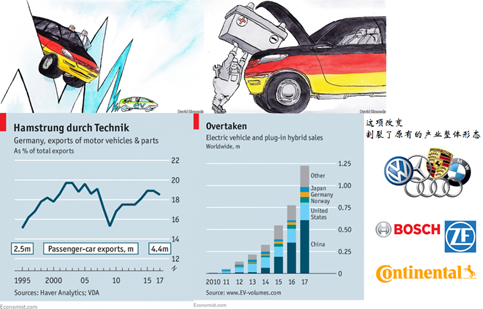

在研究过德国三大汽车集团BBA的电气化布局之后,可以从总体把握德国车企的电动汽车战略变化,及其协同对策意在获取的战略优势和未来竞争优势。

在企业的个体战略和协同上,可以看到很多对中国电动汽车的发展是有借鉴意义的。本文将综合阐述值得国内车企重视的关键点。

德国汽车产业是由大公司为前导,后续由大量中小企业支持的产业集群。最初做电动汽车,更多的是大企业通过已有的技术积累和拓展性的研发,完善下一代技术布局,对技术发展和成本情况做界定的先导尝试。随着中国不断提高减排降耗要求,并且制定了双积分管理政策对新能源汽车产量提出了要求,德国车企之前的技术积累与国内汽车企业的领先态势,在某种程度上被颠覆了。

在燃油车上,单车的排放、油耗及综合驾驶特性,国内汽车企业很难拼得过。但是在电动汽车的实际制造、销售及商业模式上,德国汽车企业在欧洲和美国市场上的确有经验,但是放在国内却没有优势。

也正是因为这个核心原因,使得德国汽车企业需要投入大量的资源面向中国市场进行电动化尝试,特别是需要在中国整合现有的电动汽车配套产业链,这与之前的供应商本土化定点完全不同。所以这使得整个零部件产业得到了之前无法想象的机会,订单的数量和机会都是绝无仅有的

一、零部件供应商退后

前段时间有个大新闻, 2月28日,德国博世宣布将放弃自制动力电池单元,转向外购电芯,通过电池管理系统技术与系统集成能力来做业务。博世这一战略转向无外乎以下几个原因:

-

市场层面:全球动力电池市场由亚洲5大公司(宁德时代、日本松下、韩国三星、韩国LG Chem、比亚迪)霸占,并且这几家已占据大势,博世若此时投产电池单元,不仅占不到什么便宜,还要冒很大的市场风险。

-

技术层面:动力电池新技术层出不穷,更新换代迫在眉睫。目前以液态电解液为主的锂电池的能量密度还不能充分满足电动汽车需求,博世更看好固态电池及下一代锂电池技术,但预计到2025年才能走向成熟。

-

成本层面:一个电池单元的成本有75%来自于锂等原材料,加上加工、包装、运输等费用后,利润空间十分有限,价格战一旦打起来,整个业务将无法持续。

-

投资层面:到2030年,全球动力电池产能将达1000GWh,如果博世的市场占有率要达到20%,至少要投入200亿欧元来购买电池单元的生产、检测、回收等设备。这笔钱对于任何一家零部件企业都不是小数目。如果技术上出现革命性创新,前期投资极有可能归零。

这些理由都很充分,但是问题是如果博世只做BMS和Pack业务,越来越清晰的趋势是车企目前都在自己投资建电池厂,整车企业会深入这个领域精耕细作,那后面要博世做什么呢?如果后续看到博世相关的电芯合资公司、收购的固态电池公司卖掉都是极有可能的;而大陆集团(Continental)目前正在评估的固态电池研发计划,极有可能继续成为一项长期但是没有执行的计划。

说到底,以博世为代表,德国零部件企业评估认为,自身投入巨资去做电芯无法与现有的市场领先者匹敌,特别是电池技术还处于技术不成熟、前景不明朗的阶段,整车企业的电池需求也是根据政府的要求看菜下饭,市场如此充满不确定性,博世完全就没有那么直接的需求去做一笔200亿欧元的投资,而且还带有很高的风险性。

二、整车企业向前

零部件企业的后退,把整车厂推到了前端,德国整车厂在动力电池和充电设施领域的协同战略已经明晰。

1、动力电池领域的战略协同

博世等零部件供应商的退后,意味着车企不得不去做电池工厂,而且不得不依赖市场上的现有电池供应商,通过增加车型平台需求量来平衡与电芯提供商的博弈筹码。

在另一个层面,这些车企基本都开始了对电芯和材料技术的研究,也是从源头开始了解动力电池的差异性。政策监管的压力扎扎实实地压在了德国汽车企业身上,别人都能对冲,但这些汽车企业无法做对冲。

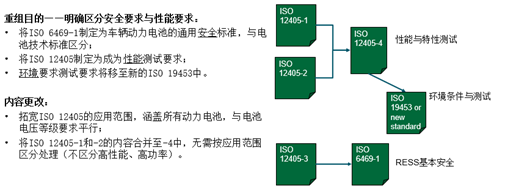

目前的一个趋势是,德国汽车企业在电池尺寸和测试标准方面进行合作。

德国汽车企业通过德国汽车工业联合会(VDA)已经将自己制定的电池电芯尺寸提交给国际标准化组织,申请成为国际通行标准,在第一代的电池标准里,其实德国车企的标准化的过程带来了很大的意义。在接下来各个汽车企业平台化的过程中,有个重要的问题是轿车对于电池高度的苛刻要求,所以接下来VDA在修订电池标准中,也走在了前面。在整合IEC和ISO标准上面,德国的标准组织也是起到了中流砥柱的作用。成为行业标准的制定者意味着什么,这一点业内人士都很清楚。

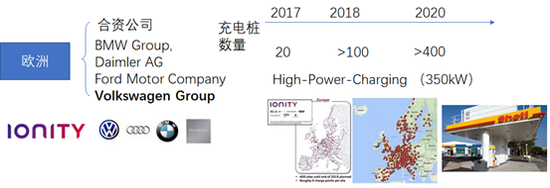

2、充电领域的协同

德国汽车企业之间通过建立合资的公司——IONITY,逐步推进在欧洲的350KW快充桩建设尝试,从去年的20个充电桩开始逐步提升数量,计划到2020年初布局400个充电桩,通过与壳牌公司等传统加油站的网络进行联合,形成围绕高速公路的充电网络。

在标准层面,则通过IEC工作组,对于Combo快充接口等核心问题进行改良,一旦这个问题未来能得到克服,电动汽车最大痛点也得到了解决。

德国汽车企业的战略协同,可谓抓住了汽车电动化的命脉:一个是关键动力系统,而且是从国际标准制定入手,标准是对行业领先地位和权威的确定,德国车企意欲在动力电池行业占领行业高点的战略意图还是比较清晰的;另一个是充电,充电设施的完善是电动汽车能否大规模市场化的另一个关键点。可见,德国车企通过协同作战,在正面战场堆资源,获取客户。电动汽车做的不好,损失的是品牌的美誉度和认可,会给企业经营带来长期性的困扰。

三、可借鉴之处

中国的行业政策对于新能源汽车数量的要求以及监管方面的未完善,也带来了寻租空间,造就了各种围绕补贴的浑水摸鱼。另外还有一些短期行为,比如A00级别的大热,这些举措客观上也助推了政策和法规的日趋严格。

国内的政策愿景和电动汽车行业的发展实际是存在一些差距的。相信德国汽车企业今后在国内的探索,也是值得我们借鉴,特别是把电动汽车作为一个真正实用的交通工具,这点其实也是立志在这个行业长期发展的工程师们需要关注的。骗谁也不能骗自己,现在局面风风火火,但是未来怎么样要看电池技术的进步,还有整个动力总成进化的速度。

从实际操作角度,目前国内企业的研发人员应该在纯电动汽车消费行为方面对国内外各个市场进行细致的梳理,德国多家科研机构已经及时对消费行为进行了分析,以精准确定消费群体。

与德国相比,我国现在的纯电动汽车在各个城市的销售和运行的真实情况还需要摸底,特别是消费者到底是基于何种真实的目的去购买电动汽车?机动车消费行为是完全建立在牌照可行驶机制上的?还是基于对电动汽车性能认可的真实需求?目前阶段的国产电动车产品普遍的考虑模式是与补贴挂钩,市场的后劲是否不足?要回答这一问题,一个很重要的要素是要不断研究现有产品发展对于普通消费者的接受度。

对我国电动汽车消费群体进行深入分析,有利于接下来评估各个合资车企推出电动汽车之后市场的响应,现有的企业也不用不断的推出各种各样的产品去尝试,某种程度上也能基于市场真实需求去优化产品特性,提高产品竞争力;更重要的是,为2020年取消补贴、在双积分政策的基础上继续做大做强新能源汽车产业,并且能为以及政府后续政策提供数据支持,提供柔性的调控措施建议。