(本文转自:桑之未 )

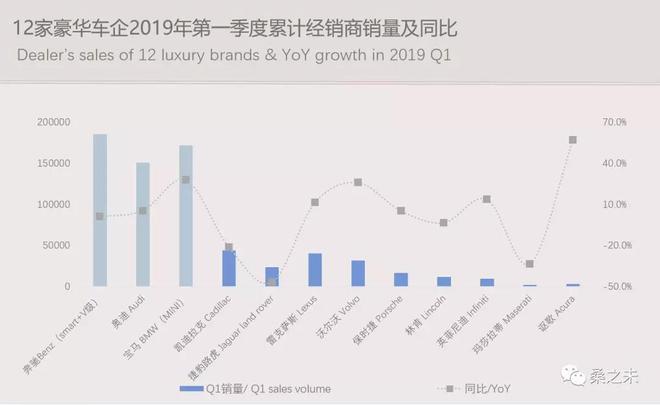

2019年第一季度,国内乘用车经销商零售543万辆,同比下滑0.8%;其中12家豪华车企经销商零售为68.9万辆,同比增长4%。3月份国内乘用车经销商零售168万辆,同比下滑5.4%;12家豪华车企经销商零售为22万辆,同比增长9%。

从国家统计局公布的3月份社会消费品零售总额来看,汽车类为9160亿,同比下滑3.4%,其中豪华车零售总额为932亿,同比下滑3%。3月份增值税下调3%,部分订单转到4月份成交,对3月份汽车消费产生一定的影响。

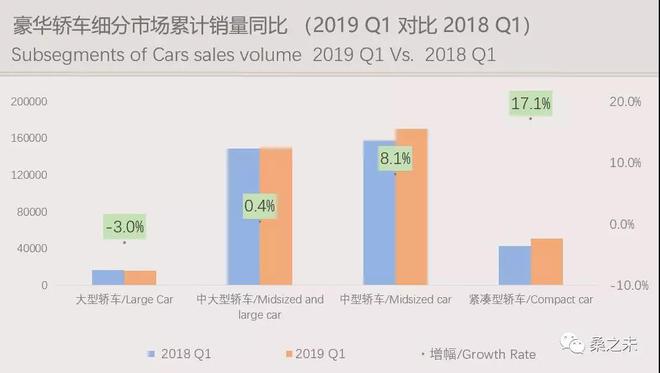

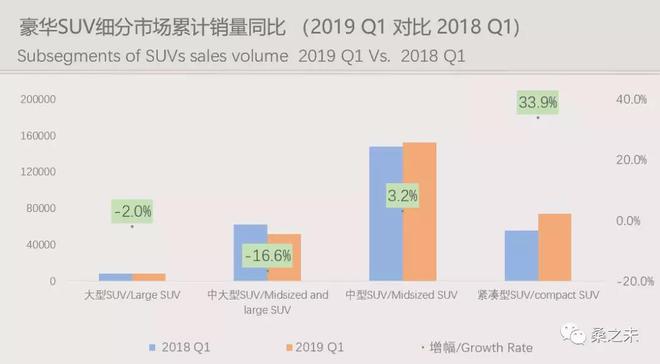

一季度,奔驰、宝马、奥迪三家销量占豪华车整体市场74%,去年同期是69%,豪华车销量的集中程度进一步加大。其中紧凑级SUV增速达34%,宝马X1、奥迪Q3、凯迪拉克XT4销量增幅较大,紧凑级轿车增速达17%,主要受益于奔驰A级三厢、奥迪A3、宝马1系的销量增长。

中大型SUV市场主力车型奔驰GLE、X5换代导致一季度销量下滑,大型轿车市场,受奔驰S级、宝马7系、PANAMERA等车型改款换代、国6切换等原因影响,一季度销量有所减少;3月份,豪华车市场销售开始转暖向好,SUV市场的增幅快于轿车市场,大型SUV、中型SUV、紧凑级SUV均有20%的增幅,中型轿车、中大型轿车增长超10%。3月与1、2月比较,各细分市场增长较为均衡,这也是豪华车市场健康发展的表现。

3月,豪华车市场新车均价为42万,整体零售市场折扣率为13.6%,环比回升0.4个点,从折扣走势看,1-3月份,市场折扣是逐月回升,整体市场价格稳定。

2月客流,因新年缘故,有效日期较短,下滑较大,3月份客流回升较大,好于去年同期。3月经销商库存环比上涨0.4%,暂处在合理库存边缘;3月,奔驰经销商库存微降,宝马、奥迪、捷豹路虎、凯迪拉克经销商库存微增。3月增值税下调,各家车企下调新车指导价,用户会趋向4月购车以获取3%的增值税优惠,库存增加有一定的政策性因素。

一季度乘用车市场销量下滑收窄,豪华车放量反弹,随鼓励汽车消费的政策推出,预计乘用车市场会止跌反弹,按照以往规律,当乘用车市场销量止跌反弹时,豪华车市场增幅会快于乘用车整体市场。

一季度奔驰、宝马、奥迪销量市场份额提升5个点,二线豪华品牌生存空间被进一步挤压;弱市给予经销商补贴是默认选项;奔驰、雷克萨斯、保时捷经销商继续保持一定的利润率,宝马、沃尔沃、凯迪拉克在厂家补贴后,GP3能够为正,这能促使经销商在二季度继续接受批售任务。二季度,除个别品牌外,大部分豪华品牌销量将继续保持增长。

一季度,奔驰新车成交均价为47万元,同比下降3%;主要是国产车型销量占比增加,进口车销售数量减少,带动成交均价下滑。其中3月奔驰新车成交均价46万元,环比回升近9000元,预计随进口车销量增加,成交均价有望进一步回升。

一季度,奔驰经销商零售量为18.3万辆,同比增长1.1%(注:1季度交强险数据,存在保险公司冲击开门红现象,导致数据与经销商实际零售数据有偏差),一季度奔驰市占率为27%(以20个豪华品牌经销商零售量为分母计算),主要是C级、E级、A级销量带动。

一季度,奔驰E级销量增长17%;C级车销量增长9%,今年新增48V混动C级车销量占比已经达75%;国产A级三厢销量过万。A级车与混动C级车的销售是今年奔驰最重要的销售工作,这两款车型对奔驰主机厂和经销商来说都是全新车型,此前没有积累过此类用户群,一季度这两款车型已经打开销售局面,与宝马1系近30个点的折扣、奥迪A3近27个点的折扣相比,A级车个位数的折扣率,说明A级车的销售是有质量的销售,折扣率低也说明A级车还会有继续增长的空间。

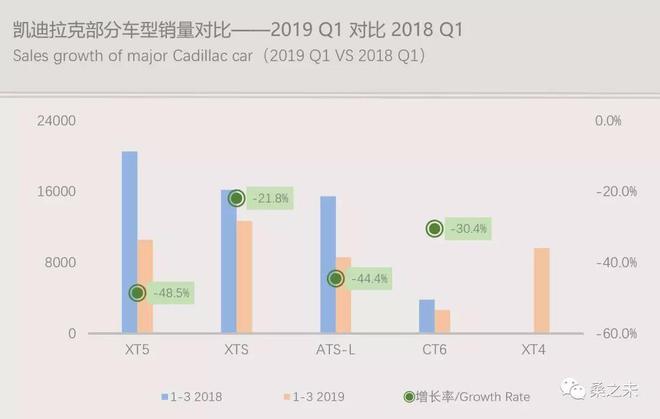

一季度,GLC L销量与去年持平,但是中型SUV市场已经开始分化,ABB车型占比从去年的50%增至57%,奥迪Q5L (配置|询价)丢掉较多份额,新增量由宝马X3拿走。中型SUV市场是品牌较为弱化,以产品和折扣为主导的市场,也是豪华车销量最多的三个细分市场之一,目前消费还没有固化,凯迪拉克XT5、发现神行等由于车型较老,产品力下降,销量同比下滑近50%;XC60、MKX、QX50等新品以灵活的价格,丰富的配置,厂家及时的补贴,使得其在一季度销量都获得不错的增长。

一季度,宝马新车成交均价为37万元,同比下降17%,主要是X5、7系、5系等高价值车型销量减少所致。其中3月宝马新车成交均价36万元,环比下降5600元。

一季度,宝马经销商零售量为17.1万辆,同比增长27.8%。一季度宝马市占率为23%,同比增长3.7个点。

一季度,宝马3系、X1、1系等国产低价值车型销量较大,宝马适当控制了5系、X3的销量,这种调整初衷是恢复经销商盈利,这一做法虽然会暂时牺牲营业收入,但是经销商的盈利得到有效改善,从3月份经销商C1数据看,经销商利润有向好的迹象。宝马今年的商务政策较为灵活,在对经销商1季度补贴之后,2季度继续为经销商提供补贴,这使得宝马2季度批售有了保证,经销商也有望盈利。

一季度,奥迪新车成交均价为31万元,同比下降8%,主要是受A6L、Q5L销量下滑所致;其中3月奥迪新车成交均价31万元,环比上升3000元。

一季度,奥迪经销商零售量为15万辆,同比增长5.3%。一季度奥迪市占率为21%,同比下滑0.1个点。

一季度,奥迪两款主力车型奥迪A6L、奥迪Q5L销量走低,对整体销量与价格有所影响。奥迪A6L新旧切换,老款逐渐退出销售,新款A6L逐月爬升销量,折扣对比老款A6L有较大幅度回升。奥迪Q5L虽然折扣下滑较快,但新车成交均价稳定在37万左右,与老款新车均价有近4万元的提升。今年奥迪主要的任务是提升品牌折扣率,较低的折扣对品牌、经销商利润均有影响。

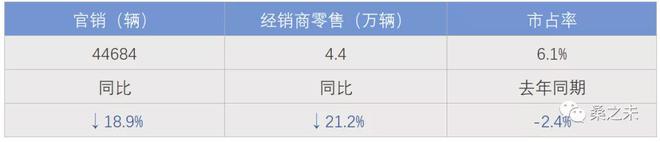

一季度,凯迪拉克新车成交均价为28万元,同比下降7%;主要是全系车型折扣增加所致。其中3月凯迪拉克新车成交均价为28万元,环比下降3300元。

一季度,凯迪拉克经销商零售量为4.4万辆,同比下滑21%。一季度凯迪拉克市占率为6%,与去年同期比较下滑2.4个点。

一季度,凯迪拉克经销商库存较大,由于客流下降较多,加之车款老旧,产品力下降,经销商库存较高,加上部分凯迪拉克经销商同时也是别克、雪佛兰品牌经销商,三个品牌同时亏损,导致经销商难以为继。4月,凯迪拉克对经销商给予补贴,但2季度销量目标较高,经销商只能快速走量,这对零售价格来说是有较大压力的。

凯迪拉克结束连续两年的高速增长,品牌折扣一路走低,在豪华品牌中折扣最大,品牌成交均价进入28万元区间,实际进入了中高级合资品牌价格区间,凯迪拉克今年将会国产XT6,这将对其品牌提升有一定的帮助。

一季度,捷豹路虎新车成交均价为63万元,同比增长9%。一季度捷豹路虎市占率为3%。捷豹路虎自去年下半年开始调整销售节奏,今年根据产品定位和产品特点推出“品牌旗舰车型战略”及“英雄车型战略”,来适应市场的需求。

捷豹路虎产品线比较长,产品呈哑铃形,大车和便宜车销量占比较多,目前品牌定位上,便宜车型的竞品是沃尔沃、凯迪拉克等品牌旗下的车型,这就需要及时调整品牌、市场定位,如果还是以ABB为竞品,则对销售不会形成有效的支持。

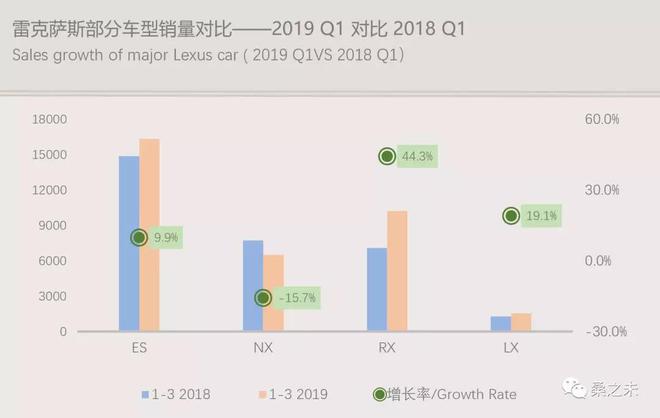

一季度,雷克萨斯官方销量3.7万辆,同比下滑2.4%;经销商零售4万辆,增长11%;雷克萨斯目前供应有些问题,工厂生产无法满足中国市场的需求。

一季度,雷克萨斯市占率为7%。ES、RX增长较快,NX由于车型旧,产品力不足,销量下滑较大。

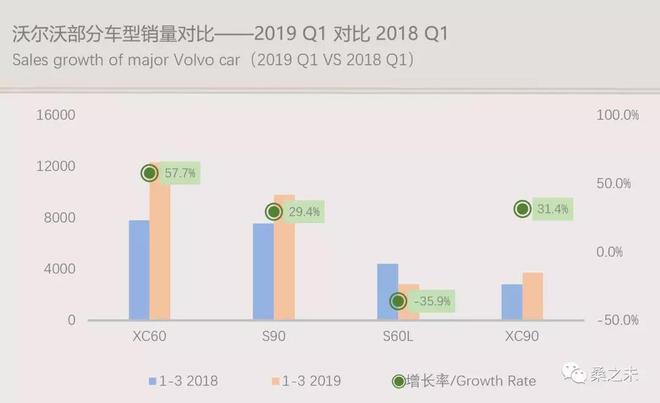

一季度,沃尔沃经销商零售量3.1万辆,同比增长26%,官方销量3万辆增长4%,一季度沃尔沃经销商库存较为合理。一季度沃尔沃市占率为5%,同比增长0.7个点。沃尔沃新车销售折扣目前仅次于凯迪拉克,在豪华车中属于比较高的,但沃尔沃对经销商补贴发放比较及时,一季度补贴经销商接近3.5个点,能够接近补平经销商亏损。

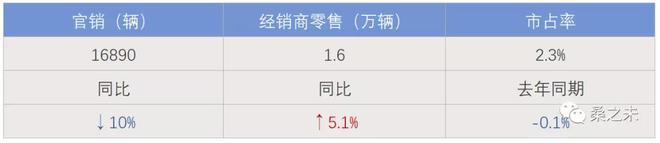

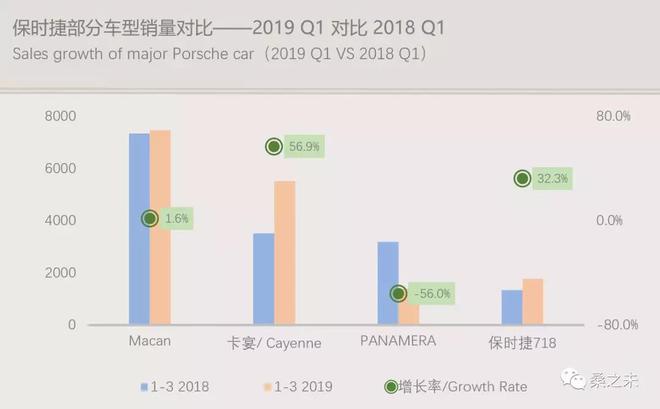

一季度,保时捷官方公布的销量为 16,890 辆,同比下降 10%。主要原因之一是 4 月开始下调的增值税新政引致消费者持币待购。同时,国6产品切换,产品供给方面还有一些问题。

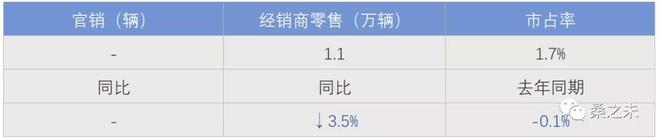

一季度,林肯经销商零售量1.1万辆,同比下滑3.5%。林肯大型SUV领航员第一季度同比增长66%,新上车型航海家、MKC销量需要逐步释放,下半年新产品飞行家将开始销售。目前MKC处在紧凑型SUV市场,受宝马X1、凯迪拉克XT4竞争,销量有一定影响,需要调整销售策略。

一季度,英菲尼迪经销商零售量9747辆,同比增长14%。经销商库存进一步释放,QX50销量提升较快,同比增长1649%。

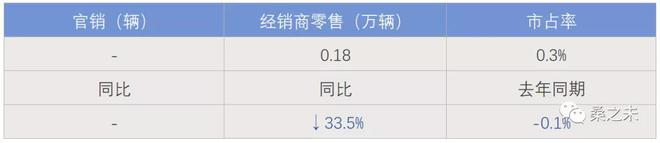

一季度,玛莎拉蒂经销商零售量1800辆,同比下滑34%。经销商去年仅有三家能够盈利,今年经销商对完成批售任务并不积极。

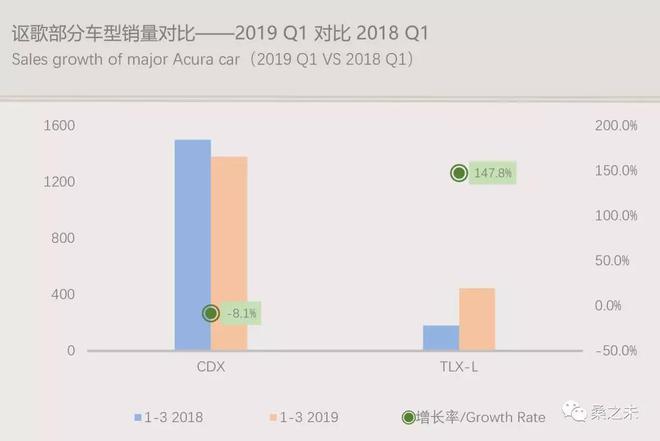

一季度,讴歌经销商零售量2891辆,同比增长57%。讴歌已经成为广汽鸡肋,虽然不断推出新车,但是均遭市场淘汰,对于经销商来说已经没有投资价值。