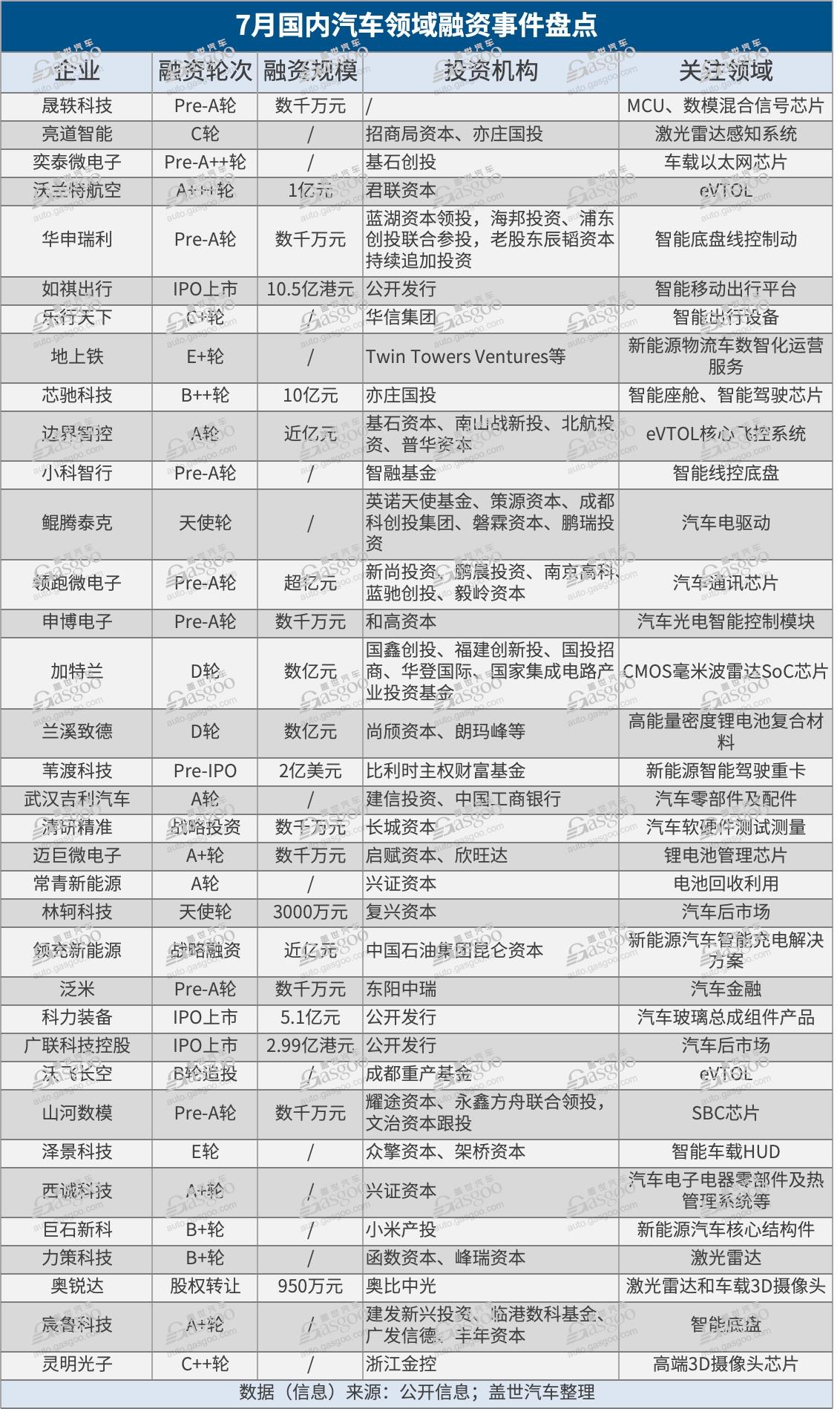

据盖世汽车不完全统计,2024年7月,国内汽车领域约披露34起融资,已公开融资金额累计超51.7亿元(人民币,下同)。相较6月份,融资数量跟总额皆有所上升。其中,融资总额环比增加约20%,结束了连续三个月环比下滑的局面。

从融资规模来看,7月共有9起亿元级融资,较6月减少3起。其中,最大一笔融资金额由苇渡科技公布,达到2亿美元(约14.5亿元);其次为芯驰科技,融资金额在10亿元级别;如祺出行排在第三位,其在港交所挂牌上市,募资10.5亿港元(约9.76亿元)。

从融资领域来看,其中与智能驾驶/智能座舱相关的融资事件有12起,约占总量的35%;与电池及其相关产业链融资有5起,占比约16%。并且,涉及低空经济产业的融资事件有3起,显示该赛道的火爆程度。

单笔融资规模前三,齐聚自动驾驶赛道

7月,单笔金额排在前三的融资事件皆聚集在ADAS及自动驾驶赛道。今年以来,自动驾驶领域的热度出现了升温之势,资本的热情也明显好转。

金额最高的一笔融资由自动驾驶重卡公司苇渡科技创下。当月,苇渡科技宣布完成2亿美元的Pre-IPO轮融资,领投方为比利时主权财富基金(比利时联邦控股和投资公司)。由此,苇渡科技也成为了国内为数不多的获得欧洲国家主权基金投资的新能源初创公司。

苇渡科技成立仅2年之久,却是资本市场的宠儿。迄今,该公司共完成6轮融资,累计披露的融资金额超26亿元,背后云集了汇丰银行、物流地产巨头Goodman Group、云启资本、金沙江创投等知名VC/PE。并且本次融资距离其4月份宣布的1.1亿美元B轮融资,仅过去3个月。

值得一提的是,伴随此次新一轮融资的完成,苇渡科技也在进一步为美股上市做最后冲刺。或许,继图森未来退市之后,苇渡科技有望成为国内自动驾驶卡车领域又一家上市企业。

目前,苇渡科技已发布包括纯电、氢能在内的2款重卡产品,一款可以支持L5级自动驾驶的线控底盘;相关产品与多个国家和地区的合作方达成量产合作,手中的新能源重卡订单超过6000辆。

7月单笔融资金额排名第二的是芯驰科技。7月12日,芯驰科技宣布,其全球总部已正式落户北京经济技术开发区,并获得经开区联合北京市区两级给予的10亿元战略投资。芯驰科技此番B++轮投后估值超140亿元。交易完成后,正式落户经开区的芯驰科技将与北京奔驰、小米汽车整车生产基地,及120余家智能网联汽车企业比邻。

芯驰科技成立于2018年,主要面向中央计算+区域控制电子电气架构提供高性能、高可靠的车规芯片产品和解决方案,覆盖智能座舱和智能车控等领域。截至今年7月,芯驰科技全系列车规芯片累计出货量已超过600万片,超过70款搭载芯驰产品的车型量产上市,覆盖了国内90%以上主机厂及部分国际主流车企。

如祺出行所获资金排在了第三。随着萝卜快跑火热出圈,Robotaxi的商业化落地推动了出行行业的拐点出现。自动驾驶企业借力风口,扎堆奔跑在上市路上,以求更广阔的融资渠道。

7月10日,如祺出行成功在港交所挂牌上市。这是Robotaxi运营公司首次登陆港交所,如祺出行也被称为“自动驾驶运营科技第一股”。本次IPO,如祺出行全球发售3000.48万股股份,公开发售占约6.01%,国际发售占93.99%,全球发售净筹约9.692亿港元。广汽工业、小马智行、Voyager(滴滴自动驾驶)及文远知行作为基石投资者参与本次发行。

如祺出行成立于2019年,由广汽集团、腾讯、滴滴共同发起投资成立。此次从递交上市申请到正式IPO,历时不到一年。在较短时间内成功赴港IPO,或许与如祺出行背后的股东站台,以及其从2021年就开始锁定Robotaxi开发及商业化密不可分。

根据弗若斯特沙利文的数据,Robotaxi市场前景广阔,到2030年,预计Robotaxi全球市场总规模将达到8104亿元。如此巨大的想象空间,导致Robotaxi赛道竞争激烈,包括国内的如祺出行、萝卜快跑、滴滴等,国外的特斯拉、Waymo等科技巨头都在酝酿下一步计划。不过从目前来看,Robotaxi的商业化要达到完全成熟和高度可靠尚需时日,大多数智驾平台与资本一起,都在焦灼等待盈利的曙光出现。

招股书显示,从2021年到2023年三年期间,如祺出行3年亏损20亿元。业内人士表示,对于这家公司本身来说,赴港上市只是一个开始。在打通上市通道获得更多资金支持后,加速布局Robotaxi市场才是其从亏损泥潭中脱身的关键。

在上市后的首个交易日,如祺出行以30港元/股开盘,随后呈震荡走势。收盘股价报33.9港元/股,较35港元/股的发行价下跌3.14%,市值为69.19亿港元。截至2023年底,如祺出行Robotaxi服务已运营累计20080小时,覆盖545个站点,完成约45万公里安全试运营里程。

资本热捧智驾商业化落地清晰的场景

尽管当前自动驾驶在技术创新、安全可靠及商业化落地方面仍有诸多挑战,但是随着多地纷纷扩大自动驾驶的测试区域甚至出台相关政策,越来越多主机厂重金投入,自动驾驶企业排队IPO,萝卜快跑引发资本市场热议……自动驾驶产业链发展越来越快,已是不争的事实。

除了上述领域,投资者的目光也进一步聚焦到了智能/线控底盘、雷达感知、车载HUD等细分赛道。

7月,有3家智能底盘相关企业获得融资,包括同样完成Pre-A轮融资的华申瑞利、小科智行,和完成A+轮融资的宸鲁科技。其中,华申瑞利成立于2022年,专注干式线控制动技术EMB的开发。今年3月已成功完成多款车型EMB的冬季标定测试,在嘉兴平湖的EPB产线已建设完成并开始量产交付。

小科智行是家仅成立于2023年6月的新创企业,专注于新能源汽车智能底盘关键线控零部件和控制系统的开发与研究。宸鲁科技同样成立于去年,其自2023年下半年开启融资窗口以来,不到一年连续完成了A轮和A+轮近两亿元融资。据悉,宸鲁科技已完成生产基地一期建设,顺利通过ISO14001、ISO45001以及IATF16949体系认证,本次融资将主要用于公司智能制造产业化基地的二期建设和下一代产品的研发投入。

在智驾感知层面,激光雷达、毫米波雷达与3D摄像头等产品应用甚广。7月该领域发生了5起融资事件,其中3家企业为激光雷达研发企业,包括亮道智能、奥锐达、力策科技,还有2家分别是CMOS毫米波雷达SoC芯片企业加特兰,以及聚焦高端3D摄像头芯片的灵明光子。

盖世汽车研究院数据显示,近年来,各感知硬件装车量明显提升。最为显著的是环视摄像头的装车量,2023年比2022年足足多了957万颗。同时,2023年激光雷达的同比增长率最高,达364.41%。随着 L2+级别自动驾驶市场需求持续增长,L3以上级别技术不断发展,以及智能驾驶的全球化规模应用,未来两年,激光雷达全球市场空间将大幅拓展。

此外,毫米波雷达目前是汽车传感器中最具规模化的赛道,也是汽车智能化必备的传感器。值得一提的是,当月,加特兰D轮融资规模达到了数亿元。加特兰成立已有十年,资历颇深。其拥有目前业界全面的毫米波雷达芯片产品组合,包括77/79 GHz和60 GHz的SoC和SoC AiP芯片,应用于4D成像雷达、前向雷达、角雷达、舱内雷达、自动开门避障雷达等汽车辅助驾驶及自动驾驶领域。据悉,加特兰已覆盖比亚迪、问界、奇瑞、上汽、极氪、蔚来、长安、零跑等超20家主机厂,成功搭载国内外超170款车型,累计出货超850万颗,在国内市占率约达20%。

图片来源:加特兰

在智能车载HUD领域,有泽景科技完成了新一轮战略融资,由头部整车厂CVC众擎资本战略投资,老股东架桥资本跟投。据天眼查信息显示,自2015年成立以来,泽景科技累计已经披露了9轮融资,其他投资方还包括中国一汽、顺为资本、北斗星通、北汽产业投资,以及上汽集团旗下私募股权投资平台尚颀资本等。

根据盖世汽车研究院配置数据,在HUD领域,今年1-5月,泽景在国内乘用车终端市场累计出货量达177,651套(不包含进出口和选配),对应市场份额为16.6%,在前5月HUD供应商市场装机量Top10中排名第二,仅次于华阳多媒体。后者前5个月累计装机量达239,378套,占据了高达22.3%的市场份额。

从核心客户来看,目前泽景的W-HUD主要配套理想、蔚来、红旗、极氪、奇瑞、星途、捷途、小米等品牌,其中理想系列和小米SU7是泽景今年主要的装机量增长点。

其他领域

7月,在新能源电动化相关领域,投资者多现身于锂电池产业链相关、汽车电驱动、汽车光电智能控制模块、热管理系统等车用零部件领域。

比如高能量密度锂电池复合材料研发商兰溪致德,于当月完成数亿元D轮融资,尚颀资本参与本轮融资。据介绍,公司目前已掌握核心硅碳材料的低成本纳米化制备技术,同时通过自研核心设备打破了国外龙头对硅碳负极的硬件垄断,实现了低成本高品质的全产业链布局。

动力电池回收也是资本近年来瞄准的赛道。数据显示,2023年,我国退役动力电池总量超过58万吨,预计到2030年,动力电池回收市场规模将突破千亿元,废旧动力电池综合利用领域展现出巨大发展潜力。7月,兴证资本旗下福建专精二号创业投资合伙企业(有限合伙)完成了对常青新能源的投资,后者是由吉利科技集团、巴斯夫杉杉和紫金矿业联合打造的科技创新型企业。

同样的,新能源汽车智能充电解决方案也是一大火热风口。7月19日,中石油昆仑资本近亿元入股领充新能源,这是中石油在充电设备和新型电力设备领域的首个投资布局,领充新能源也成为充电桩领域唯一一家中石化和中石油均直接投资企业。

像是锂电池管理芯片方面,则有迈巨微电子获得数千万元的A+轮融资,启赋资本领投,老股东欣旺达继续加持。

面向新能源汽车电驱动领域,则有鲲腾泰克于7月完成国内机构首轮融资,由策源资本,英诺天使,成都科创投,磐霖资本,鹏瑞投资等专注硬科技投资的创投共同参与。该公司专注于开发新能源汽车下一代电驱系统,现已开发乘用车辅驱和轻型车主驱两大产品线,可满足主流新能源汽车优化代理系统的需求;同时也在积极开发高功率密度高效率少稀土电驱技术,预计于2025年进入商业应用,可进一步扩大在电驱系统功率密度和能效方面的优势。

值得一提的是,鲲腾泰克表示,其平台型技术特点及其核心技术极佳的扩展潜力,未来的应用场景可进一步拓展至eVTOL、机器人等多元化领域。

eVTOL所在的低空经济市场,无疑是最令当下资本着迷的赛道之一。光是7月,就有3家企业相继获投。其中,继7月5日宣布完成1亿元A+++轮融资之后,沃兰特航空2024年以来已经完成了四轮亿元级融资,成为2024年上半年中国获得融资轮次最多的eVTOL研制企业。

沃飞长空则在7月29日宣布了成都科技创新投资集团下属成都市重大产业化项目投资基金对于沃飞长空的B轮投资,显示国资基金对产业链高价值关键环节的前瞻性布局。天眼查显示,成立至今,沃飞长空已经总共完成5轮融资。

当月,eVTOL飞控系统供应商边界智控也获得了近亿元A轮融资。在该轮融资之前,边界智控已完成三轮融资,股东包括红杉中国种子基金、东方富海、普华资本、澳银资本、中小担创投等知名机构。

毋庸置疑,无论是政策、资本还是市场,均看好低空经济的发展。据行业统计,目前全球已有300多家企业投身于eVTOL机型研发中,除了空客、波音等航空业“老大哥”,车企、互联网领域如吉利、丰田、腾讯等巨头也纷纷入局。

根据《中国低空经济发展研究报告(2024)》,2023年中国低空经济规模达5059.5亿元,增速达33.8%。其中,在eVTOL领域,2023年中国eVTOL产业规模达到9.8亿元,同比增长77.3%,预计到2026年将达到95亿元。

此外,车规级芯片方面资本亦有多处手笔留下。比如在MCU/数模混合信号芯片、车载以太网芯片、汽车通讯芯片、SBC芯片等多个细分领域,分别有晟轶科技、奕泰微电子、领跑微电子、山河数模等陆续获得资本青睐。

总体上,相较前三个月的表现,7月汽车领域资本市场的布局颇为热络。

(本文来自于盖世汽车Gasgoo)