2024年不客气地讲,堪称日系品牌的“倒霉大年”。此前在全球的运营,无论是洪水影响还是召回道歉,什么天灾人祸都见过,但以丰田为首的日系品牌,却从未有在美中日三大核心市场同时面临逆境的经历。

按照惯例,日本企业从4月1日开始新财年,所以基本在10月底-11月上旬会发布7月1日-9月30日的Q2财报,从今年成绩来看,这是本世纪 以来4大日系品牌第一次同时出现净利润收缩的局面——诡异的是,利润下降幅度比营收规模收缩快得多。

丰田营收11.44万亿日元,同比持平,归母净利润5737亿日元,跌55%;

日产营收2.99万亿日元,净利润-93亿日元,而去年同期净利润为1907亿日元;

本田361亿美元,同比增4.8%,净利润6.7亿美元,同比跌62%;

马自达给出半年报,营收2.39万亿日元,净利润353亿日元,同比跌67%。

其中日产跌得最惨,以至于官方做出调降销量预期、裁员9000人,CEO及董事会成员自降薪酬50%,这又是熟悉的战略问题战术应对。

中日两国的不同逆境

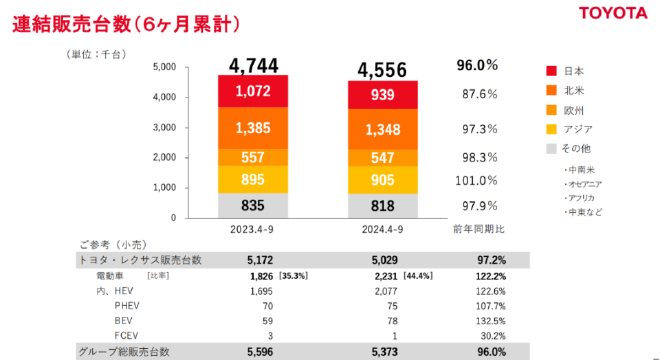

丰田是日系龙头,一举一动都能给日本汽车产业定调。当季,丰田全球卖出253.8万辆车,同比下滑3.6%,环比增1.9%。虽然三年来大体都在原地踏步,但1000万辆级别的销量,也很难再有规模上升空间。

在日本本土,整车市场规模年年跌,大家都习惯了。2023年总销量478万辆,增长13.8%,一改连跌5年的颓势。今年1-10月跌了7.6%,看上去要重回下降通道。日本市场规模虽然还是排在全球第五(欧盟视为整体),但仍逐步萎缩,而且是没有挑战者和创新者涌现的死水市场。

丰田在本土市场今年前三季度销量下滑17%,市占率也从制霸级的59.5%下降到53.6%,仍然一家独大。丰田将此归咎于6月初的大事,日本监管踢爆了五家日企(丰田、本田、马自达、雅马哈、铃木)在生产认证存在舞弊。迫使后者暂停5种涉事车型生产。这件事对作弊时间最长、手段最恶劣的大发,确实有严重影响。但对于其他企业,只有一过性影响。季度乃至年度销量,不应该诿过于监管,何况这是自己作出来的。

在中国,今年1-10月日系市占率11.2%,相比巅峰时期的2008年(30.8%),只剩下1/3多一点了。

从2023年3月起的一轮又一轮价格战中,日系品牌一直参与,但迄今尚未建立起稳固防线。1-10月,日系总销量还有接近240万辆的体量,但是和销量相比,日系品牌声誉磨损得跟更严重一些。技术竞争的两个焦点,一是围绕动力源,一是围绕AI智能,日系基本上全程旁观,参与度很小。

相比本土,日系对留在中国市场问题明显更积极一些。

11月12日,日产宣布与鸿蒙智行合作,虽迟但到。丰田与华为合作协议签署更早,但合作项目一直缺乏细节披露。本田连续在华创立两个新能源子品牌(烨和灵悉),而丰田则谋求逆势增投,计划在2030年在华生产250万辆车,相比现在的规模扩张60%以上。而且希望效仿特斯拉在上海建立独资工厂,并签订对赌协议。目前该提议尚无下文。

这几年国内市场的竞争逻辑已经非常清晰,必须利用并投资中国本土供应链,尤其在智能解决方案方面。做到这一点,需要淘汰很多日系供应商。至少还没看到日系主机厂在做这方面的努力。

来自美国的不确定性

在日系最大的单一市场美国,貌似还过得去。

1-10月,丰田仍排在第一,销量191.5万辆,同比增5%。本田、斯巴鲁、马自达都在增长(日产在墨西哥更强势)。但是第三季度,四家日企都出现了下滑,其中丰田卖出63.9万辆,同比下滑6.84%。

美国的市场容量从超1700万辆掉到1300万~1500万辆,到去年底已满4年(今年预计1580万辆)。其中1100万自产,500万进口,是世界上最大的整车进口国。其中有60%的进口车来自墨西哥。所有在美国有业务的跨国品牌,都在墨西哥部署产能。丰田最新一笔14.5亿美元的投资,就是在墨西哥投产一款针对美国市场的皮卡车型。

当然,除了特斯拉。

2023年底,特斯拉叫停了墨西哥蒙特雷项目。不仅是整车,就连美国自己生产的整车,有41%的零部件来自墨西哥,而来自中国的零部件则从2018年的14%跌至10.6%。墨西哥拿到如此之多的近岸外包业务,其中有多少比例,墨西哥只干了重新打包贴签的工作,只有墨西哥政府清楚。但刚上台的辛鲍姆政府,发誓要在2025年保住“近岸”地位。

在美国,日系变身价格战的发动者。价格战的规律就是如此,拥有结构性成本优势的一方总是率先挑起价格战。发动的理由,则是在消费力不足、市场整体容量收窄的当口,多抢一些地盘。价格战的幅度已经超出了季度因素影响,当然和中国的力度还无法相比。

与2023年相比,今年10月市场平均优惠幅度增加了70以上%,即3150美元左右。听上去很多,实际上优惠幅度也就在10%左右。其中日系品牌的优惠幅度超过了平均线,达到车价的12%~15%。考虑到日系库存指数低于平均线,攻击主动性十足。

日系最大的忧虑在于政策的不确定性。虽然声称“前景不明朗,企业必须为多种情况做好准备”,但能够准备的就是硬接特朗普声称的10%-20%新增关税。日系已经算好了,每辆出口到美国的新车增加4000美元的成本。

至于总统在“国际紧急状态”下可以不经过会批准就提升关税的扩权,则无从准备。日系品牌和墨西哥政府有一个共同的预感,即USMCA(美墨加三国协定)不会给墨西哥对美整车产能提供保护。

这里面潜在的逻辑,就是日系在美国市场的前景,系于政府更迭和人事安排的情况。这一点让日系尤为不安。

中国外溢的影响力

丰田为首的日系,商业利益遍及全球(100万辆以上的市场里面,只缺少俄罗斯)。但至关重要的市场只有三个(中美日)。日系应该能看到,随着中国品牌的实力、规模和品牌声望提升,其影响力正在外溢,甚至跑在市场份额前面。日系在全球面临困境,与此多少相关。

当前,日系只在中国市场面临中国品牌的直接竞争,最多加上泰国。斯巴鲁和铃木在今年夏天宣布关闭泰国工厂。泰国正上演中国市场的低配竞争版。比亚迪正在泰国发起新能源价格和产品双重攻势。迫使泰国占有率仍高达41.7%的丰田,30年来第一次降价。

泰国是东南亚的生产基地,2/3的产能用于出口。这也是中系海外第一个战略节点,有七八家中国品牌在此建厂。不出意外,日系在此早晚面临和中国市场类似的处境。

相比而言,日本市场基本是封闭的,不只是中系进不去,比亚迪在日本花了好几年布局渠道,今年1-9月卖了1862辆车。

但是,所有中国车因为“非市场因素”去不了的地方,周围也难免被中系渗透。中系墨西哥据说市占率20%左右。一旦挑战者形成技术代差或者高出一档的场景优势,舆论声望将先于市场份额占领高地。挑战者对份额的蚕食很快就转变为鲸吞,市场竞争拐点也可能来的出其不意。

在美国市场,中国车遭到全面排斥,中系未来几年都进不去的美国市场,日系将受到来自两个方向的挤压:

一是美国政策正在走向孤立,日系作为外来户,可能不是多付一点保护费的事情,很可能被要求在美投资的产能,如此,日本本土产能将进一步放空。

二是美国市场现存的对手,会依照中国品牌的经验,大力改造供应链、研发方式,甚至造车方法论。福特CEO吉姆·法利,就毫不掩饰对小米SU7 的喜爱,他表示这款车他开了半年,“已经离不开这种感觉了”。而福特则是丰田在美国最大的对手。即便美国边境挡住了中国对手,但后者的影响力凭借供应链、关键金属、技术扩散和舆论声浪,无孔不入。不管日系多么迫切地想维持住最大单一市场的生态位,都不能忽略“影子对手”传导过来的压力。

全球市场接近9000万的体量,依靠政策监管因素阻挠中系的大概有3200多万辆(欧美日为主)。从长远来看,技术和规模制造成本等生产力要素,才是市场份额的底层驱动力。如果日系只试图应对眼前问题,那么眼下受到的庇佑,也标好了加码。有效战略只有一个,就是打赢在中国市场的生存保卫战。越是拥有全球商业利益的品牌,离开中国越是无处可去,因为对手会衔尾直追。