日产和本田即将“合并”的信息,如同惊雷,炸响在这个传统汽车品牌式微的新时代。12月23日,日本广播协会(NHK)再次报道,历经一周的谈判,双方希望最快预计2025年6月达成协议,这意味着日产和本田,由紧急合并变成从长计议。

酝酿却可以追溯更早。明确提及日产和本田可能进行业务整合的消息,是在 2024 年 3 月,彼时,双方签署谅解备忘录,在联合采购、共同开发动力平台、零配件通用化等电动汽车业务展开全面合作 。而据说早在2019年,日本政府就有意促成,但当时遭到了双方的反对。

对于日产这样的大型企业,经营困难不会突然爆发,漫长的沉积必然存在,只是过程中的信息很可能被人为扭曲或者掩盖。即便上市公司,公开财报即使看上去健康,突然崩塌也并非不可能。透过财报看企业,既存在合理性,也可能会有偏差。毕竟财报并不能说明所有问题。

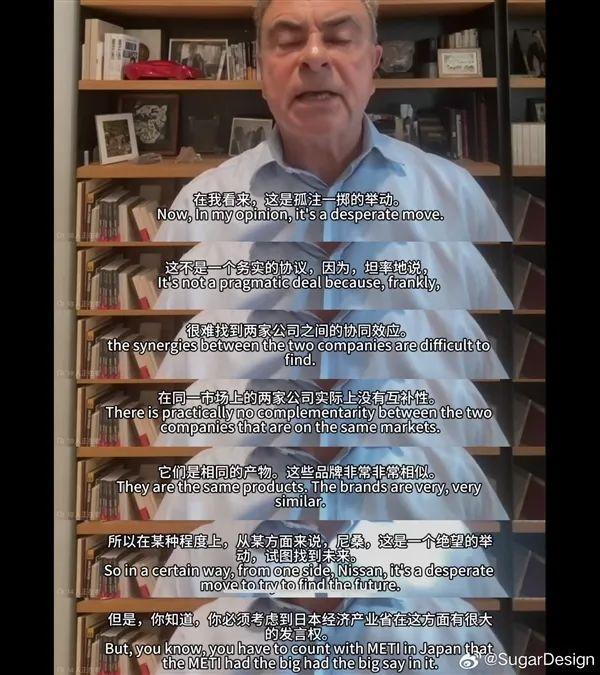

就在12月20日,日产前掌门卡洛斯·戈恩(Carlos Ghosn)接受了外媒采访,在提及日产与本田的合并谈判时,他表示日产现在极度混乱,与本田探讨合并已是孤注一掷。

事实上,后戈恩时代的日产,一直没有摆脱危机的影子。

战报和战线背离

日产财报,令人寻味。

2023财年(2023 年 4 月 -2024 年 3 月),销售344万辆车,同比增4.1%,营收5827.8亿元人民币(下同),增19.7%;经营利润261.3亿元,同比增51%。营业利润率4.5%,虽然略低,但也同比增0.9个百分点。中国市场是日产唯一下跌的市场。从全球范围来看,这还算一份相当优秀的成绩。

2024年,突变。

今年上半年(4月-9月),全球销量160万辆,同比跌4%,营收跌1.3%,但营业利润大跌90.2%,只剩15亿元。其中,中美两大市场纷纷折戟。中国市场1-11月销量62.2万辆,同比降10.5%;而去年才成为日产最大市场的美国,因混动车型缺乏以及经销商库存高企,利润下滑高达99%。

如果日产CEO内田诚的话语不是耸人听闻,“日产现金储备只剩下12-14个月”,那么日产在全球已经从一路报捷变成死亡螺旋预警。

本田的财报也没好到哪里去。2024年Q1(4-6月),利润刚达到历史最高(226亿元),Q2居然缩减到120亿元,环比近乎减半。本田在华2024年1-11月销量74万辆,同比降30.7%。

2025年,两大企业有了一个同样的预判,无论日产还是本田,销量预期均缩减20万辆。

有行业分析指出,日企虽然全球布局,但中国市场的利润占比远比其份额要高。中国市场的萎靡,对于企业的全球经营必然产生重大影响,只不过这种影响在财报显示中会变得相对滞后。而更直接的表现是,现金吃紧,项目更张,高层人事开始不稳。

内田诚使用的措辞是“对管理架构进行审查”。这是重大危机下重组业务的委婉说法,

无论日产还是本田,财报内的数字和信息引导,都解释不了一个核心问题,为什么几个季度内业绩会呈现过山车的状态。(相关财报分析可见《全球性潜在危机,日系请注意!》)

竞争主轴更需效率

日产+本田,能不能解决问题?

两者的历史都是骄傲的,只可惜在中国新能源投资大潮中没有跟上节奏。本田的处境或许稍好,毕竟还有混动和插混技术在支撑盘面。但于日产,当年的leaf(聆风 )已成为过往,e-Power的技术亮点,在中国市场遭遇传播之殇,一言难尽。

困境中抱团,这是日本企业的路径依赖。日本家电、消费电子和IT企业,包括汽车产业,都曾在不利的情况下合并。在成本-效益为竞争主轴的时代,做大规模确实有助于集中资源,降低边际成本,但带来的麻烦也是显而易见,企业文化不兼容,双方貌合神离。这都是众所周知的难题。

必须看到,现在的竞争主轴,主要是技术革新带动的研产效率竞争,如果没有效率,单纯的规模数字相加,特别是硬扭在一起的两条瓜蔓,在与时间赛跑的过程中,甚至会成为效率的绊脚石。

如果只是复制当年日产三菱雷诺的路径,无论是技术合作、共同开发、还是渠道共享、联合采购等这些可以预料的方式,可能在当下会处于失语状态。毕竟,日产和本田面临的困境是相似的。

关于日产三菱雷诺联盟,无法单纯判断成功和失败。可以看到的是,雷诺在逐年减少对于日产的持股(从43%减少到15%)。而日产内部负面不断,无论是内斗还是巨额亏损,都让人对于联盟产生不好的联想。

这场混沌状态下的预合并,因为鸿海(富士康母公司)的中途截胡,关注度升高。

鸿海应该希望获得EV制造的经验以及在全球拥有的销售能力,但就日产管理层的态度,显然更愿意和本田合并。日产管理层显然能够预感鸿海入局之后的惨烈局面——现有管理层将会十不存一。而和本田合并,最大的确定性在于,日产仍将保留业务与品牌的独立性。

历史总是会有记忆,正如当年雷诺日产的联盟,日产不感谢戈恩,虽然后者拯救了日产当时岌岌可危的业务,但日产整个管理层在戈恩的鞭笞下匍匐在地,滋味并不好受。

现在来看,鸿海的角色,更多是引发本田的防御心理。于本田而言,鸿海入局日产将会给日本车市带来太多不确定的影响,无论是关税壁垒、供应链整合以及后续非日本车企介入的可能性,对于目前不超过400万辆的日本汽车市场,都是不可承受之重。从这个角度而言,本田被称作“白衣骑士”也不为过。

没有办法的办法

在面临新技术投资效率不利的情况下,日产和本田并非没有应对,内部大刀阔斧地改革如能取得成效,谁也不会选择外部合并的道路。

2020年,日产将全球市场整合为四个大区,日本和东盟合二为一,另有中国区、美洲区和其他(AMIEO区),分别任命副总裁分管。各区自设KPI,强力提升决策。中国区更是表态依赖中国伙伴,大力实现研发本土化,如此谦卑的姿态,却没有换来预想的效果。

2024年Q2财报一出,日产再度调整了中国区和美洲区的高管,进一步强化授权给中国区,强化研发投资。但这套动作还没完全展开,本部就迎来了裁员、削减产能(关厂)和机构审查。

再看本田。继2023年1月成立专门研发电动车的电动事业本部后,今年4月又新增汽车生产总部、供应链采购总部、品质改革总部,强化推进电气化和碳中和。和日产放权给各区相反,本田在新能源研发上收权到总部。相应的采购、生产指导和品质督导权限,也都收到总部。

日产先后试图以经营架构和人事更张的手段,提升效率;而本田则通过设立专事新能源的研产机构来提升效率。对于日企而言,增设部门已经是非常出位的举措了,但同样的事情如果放在中国车企,孵化新品牌是很有可能的决策。虽然路径不同,但两者很清楚,新能源研发效率的问题,要透过资源重构、机构改革来解决。

合并只是一个兜底方案。合并决议能往下走这件事,无疑透露两点信息:其一,管理层对内部改革已经缺乏信心;其二,合并能够解决迫近到鼻子底下的危机(很可能是现金流问题)。按照日本人一贯秉性,只要说“即将面临危机”,那么很可能已经身处危机当中。面对频起的破产传言,对于日产管理者而言,合并本身带来的动荡,已经没那么重要了。本田的考虑,除了外部的推动因素外,更多也源于自身确实也需要电动技术的补足。

虽然外界多数不看好合并之后的前景,但相比于长远发展困境,“明年还能不能站着”可能是管理层更为烧脑的事情。

如戈恩直言,日产和本田合并不是一个务实的选择,因为两家公司很难找到协同效应。“本田是一家非常强大的工程公司,而日产也为自己的工程技术感到自豪。问题的关键在于,如果这是一次合并或者只是组建联盟,那么新的公司将采用哪些技术。可以肯定的是,这将是一次非常艰难的决策。”

据12月23日透露出来的最新消息,日产与本田双方将探讨在彼此工厂相互生产汽车的方式,并将探讨由本田向在美国缺乏畅销车型的日产供应混合动力车的方案。此举旨在充分利用巨型车企联盟的长处来加强盈利能力。

联合生产属于常规操作,至于本田为日产在美提供混动车型,固然是核心之举,但或许缓不济急,毕竟从平台到车型至少需要3年时间,最实际的操作则是,日产直接代工本田车型并贴牌日产Logo,调整生产线和供应链只须几个月时间,但这样一来,日产的经营独立性势必被破坏。

日产关注的是明年能否续存,本田关注的是日产品牌经营权不能旁落,而时间要素则决定了双方合并能否解决短期问题。至于长期战略困境,彼此都还顾不上。这也是外界普遍不看好合并前景的原因。

股权互换的交易,从来都是以年计,但日产在美国市场面临的危机以月计算,这是问题的关键所在。

注:图片部分来源网络,如有侵权,联系删除。