2022年上半年,国内乘用车经销商终端销售近916万辆,同比下滑12.5%;其中新能源车销售210万辆,同比增长110%,市占率为23%,去年同期占比为9.5%。上半年,豪华车经销商终端零售160万辆,同比下滑17%,市占率为17.5%,去年同期占比为17%。国内汽车销售结构继续调整,量产燃油车市场不断萎缩,新能源车,特别是插电式混合动力新能源车销量增长迅速,豪华车市场份额保持不变,预计下半年,这一趋势继续延续。

上半年受疫情封城影响,部分车企停产,物流中断,疫区城市4S店暂停营业,导致上半年汽车整体销售出现下滑。 5月末推出的购置税减半政策,叠加部分地方政府对新车销售的刺激政策,利于经销商新车订单的获取和转化; 另外车企冲刺半年销售任务,新车资源准备充足,这些措施带动了6月车市触底反弹; 6月过后,车企半年销售任务压力释放,预计7月份车企会调整批售节奏,这有利于经销商缓解销售压力,调整零售价格; 预计第三季度、第四季度销量将前低后高,年末最后两个月预计经销商会借用购置税减半结束利好冲击全年销量新高。 (注: 本文采用上险数据口径)

购置税减半叠加地方政府刺激车市政策,带动车市迅速回暖

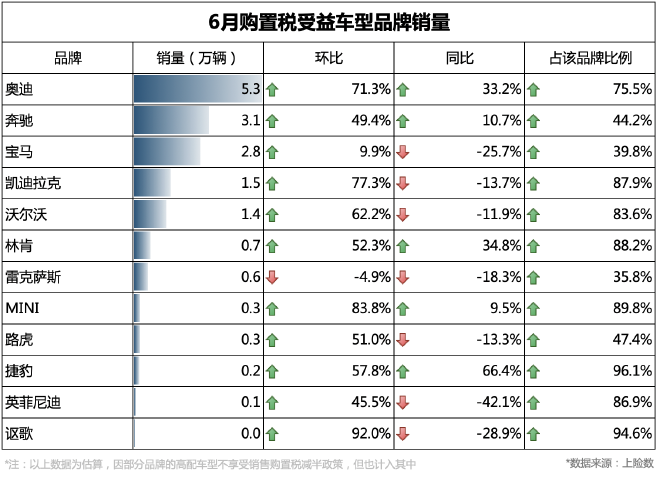

6月,购置税减免71亿,减征车辆109.7万辆,可以计算出单车平均减免6472元,单车平均价格12.9万元,主要是豪华车提升了平均单价。

国家出台购置税减半措施,符合政策的有12个豪华品牌49款车型(注:部分品牌高配车型不享受购置税减半政策,但也计入了整体数据中),6月这部分受益车型销量为17.7万辆,环比增长47%;其中奥迪这部分车型销量最多,奥迪Q5(参数丨图片)在成交价格方面比奔驰GLC、X3 (配置|询价)有优势,奔驰GLC 260动感和X3 25i零售价格在34万之内,但这两款车型销量仅占同款车型的20%和30%左右;凯迪拉克、沃尔沃、MINI、捷豹、林肯等品牌这部分车型占同款车型比例更高;但二线豪华车品牌的市场份额受ABB挑战较大。

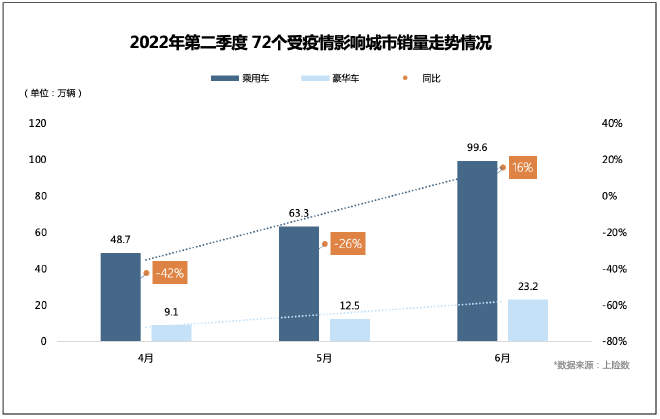

6月72个受疫情影响城市新车销量转正

上半年,国内72个城市疫情反弹,对新车销售有不同程度的影响,这72个城市4月乘用车新车销量为48.7万辆,同比下滑42%,5月新车销量为63.3万辆,同比下滑26%;6月在购置税减半和地方出台的刺激车市政策激励下,72城市新车销售为99.6万辆,环比增长57%,同比增长16%,销量转正;其中4月、5月、6月这部分城市豪华车销量分别为9.1万辆、12.5万辆、23.2万辆,其中6月豪华车新车销售环比增长87%,同比增长15%,销量也转为正增长;从以上数据观察,受疫情影响城市的新车销量恢复较为理想。

国内豪华车市场经过4月、5月疫情影响,销量已经触底反弹,第三季度、第四季度国内豪华车市场增长趋势不会改变。 购置税减半政策叠加地方政府刺激车市政策,中型、紧凑级豪华车、新能源车销量将会继续保持较快速度增长,各家车企也会调整生产和批售车型结构,用尽政策红利。

6月份,国内乘用车经销商终端销售193万辆,环比增长46%,同比增长14.4%;其中新能源车销售50万辆,环比增长55%,同比增长129%;豪华车销售37万辆,环比增长69%,同比增长13%。

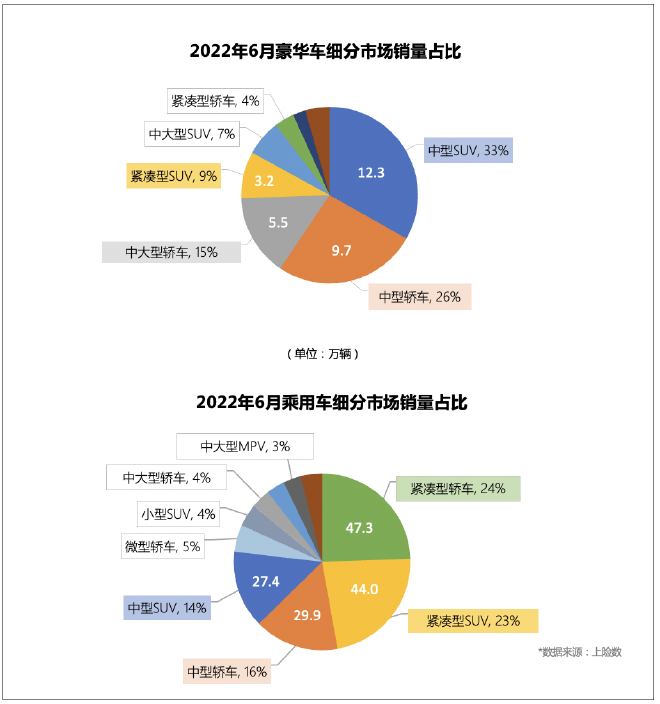

6月乘用车中紧凑级车型销量最大,销量环比增速较大的细分市场是中型轿车和中型SUV,环比增幅分别为68%、73%;豪华车销量和增幅最大的均是中型SUV和中型轿车细分市场,销量分别为12.3万和9.7万,环比增长130%和14%。从车型增幅角度看,消费者喜好逐步从紧凑级车型向中型车转变。

下半年豪华车市场有望冲击20%以上增长速度

6 月 ,奥迪、 奔驰、宝马销量均提升至7万辆左右,从上半年月均销量看,宝马、奔驰维持在6万辆左右,奥迪维持在5万辆左右,月均销量与去年比较减少20%上下;如果各家豪华车车企维持去年销量不变,下半年销售将会提速。

宝马如果维持全年销量不下滑,下半年月均销量将维持在7.6万辆以上,对比上半年增长需要达到26%以上,这一销量对于宝马来说没有太多挑战;奔驰去年7月份开始缺少芯片,销量基数低,假设不缺少芯片,去年奔驰与宝马销量应该在同一水平;今年下半年预计奔驰与宝马月销水平相似,月销7-8月将是常态。奥迪去年也受芯片短缺影响,销量基数低,今年受益于购置税减半车型比例高,6月单月销量超过7万辆,近两年有5次月销超过7万辆,其中一次月销超过8万,下半年预计将会有多个月份销量超过7万。

二线豪华品牌中,凯迪拉克下半年销量将是一个挑战,如果销量与去年持平,月销需要达到2.5万辆; 凯迪拉克经销商今年没有什么新细分市场车型可以销售,唯一的国产电车LYRIQ锐歌单独设立渠道销售; 如果下半年厂家能持续给经销商补贴,维持全年销量不降也有可能; 雷克萨斯、保时捷作为纯进口车,更多需要看资源的供给,另外百万级豪华车订单的减少对保时捷是一个挑战。

(注: 传统燃油豪华品牌指奔驰、宝马、奥迪、保时捷、雷克萨斯、凯迪拉克、沃尔沃、林肯、路虎、MINI、捷豹、英菲尼迪、讴歌、玛莎拉蒂、劳斯莱斯、宾利、法拉利、兰博基尼、阿斯顿-马丁、迈凯伦)(注: 豪华品牌及新势力高端新能源车指,以上品牌以及特斯拉、蔚来、理想; 新能源车指: 纯电、插电式混合动力、增程式电动)

奔驰

2022年上半年,奔驰品牌销售36.1万辆,同比下滑17%;其中北京奔驰国产车销售28万辆,同比去年下滑18.8%;奔驰进口车销量为8万辆,同比下滑9.9%。6月奔驰销售7.1万辆新车,环比增长39.9%,同比增长9.4%。

上半年,奔驰GLC累计销售7.3万辆,同比下滑4%,占奔驰上半年销量的20%,在国产车型中销量最高,同比下滑最少;上半年奔驰受零部件短缺影响,在生产层面重点保高价值车型的生产与销售。奔驰C、E上半年销售6.7万辆、7.1万辆,同比下滑20.5%和7.8%;进口车中高价值的GLS级、迈巴赫、G级等车型销量同比增长35%-83%不等, 奔驰进一步强化在大型高价值车型方面的销量优势。

今年上半年奔驰细分车型的销售结构也在不断调整,中型SUV销量占整体销量的22.7%,较去年同期增加2.7个点,中大型轿车、中大型SUV、大型轿车、大型SUV与去年同期比较均增加1个多点,相对紧凑车型销售比例下调,其中紧凑级SUV下降1.7个点,紧凑级轿车下降4.7个点。 通过调整销售车型比例,增加大型、中大型车的销售占比,这也与奔驰“聚焦豪华”战略有关,这也说明奔驰在中国市场仍然具有很强的品牌价值和市场号召力以及零售执行力; 通过调整销售结构,奔驰在上半年营收与利润结构方面也有了一定的改善,这一趋势也会延续到下半年。

奔驰上半年销售35.4万辆新车(不含福建奔驰V级车),如果全年销量与去年持平,下半年至少要销售38.5万辆新车,较上半年增长8.7%,月均销量在6.6万辆。

由于去年7月开始奔驰受芯片短缺影响,销量基础较低,奔驰在6月销量已经升至7万辆水平(含V级车),其中C级车达到1.8万辆左右,E级、GLC销量在万辆左右,如果零部件供应充足,这两款主销车型维持在1.3万辆左右并不困难;紧凑级轿车去年上半年月均0.65万辆,今年上半年仅0.31万辆,紧凑级SUV去年上半年月均0.94万辆,今年为0.68万辆,其中紧凑级SUV还新增了两台电车EQA、EQB;紧凑级车型下半年受购置税减半补贴支持,预计维持去年上半年月销水平也没什么太多困难。奔驰国产车只要生产结构合理,不出现大的零部件短缺问题,下半年销量维持在7-8万/月水平是较为合理的。

宝马

2022年上半年,宝马品牌销售36.4万辆,同比下滑19%;其中宝马国产车销售30.8万辆,同比去年下滑14.7%,进口车销量为5.5万辆,同比下滑37%,X5国产后,宝马进口车总量有所下降。6月宝马销售近7万辆新车,环比增长18.7%,同比下滑10.4%。

上半年,国产宝马5系累计销售8.9万辆,同比下滑1%,占宝马上半年销量的25%,在国产车型中销量最高,国产宝马3系累计销售8.1万辆,同比下滑21%,占宝马上半年销量的22%;宝马X3累计销售5.9万辆,同比下滑18%,占宝马上半年销量的16.3%。

上半年宝马对销售结构进行了调整,加大了中大型车的销售力度,中大型轿车合计销售近10万辆,同比下滑5.6%,占宝马整体销量的27.4%,较去年同期增加3.9个点,是宝马细分车型中下滑幅度最小的。另一个份额增长的细分市场是中型SUV,上半年累计销售7.6万辆,同比下滑12.8%,占整体销量的21%,较去年同期增加1.5个点。上半年宝马X5 (配置|询价)(包含进口)累计销售2.1万辆,同比下滑 -11% ,X5国产后,销量并没有增长,这款车型主要是保证经销商赚钱,厂家在批售量上有所保留。

宝马上半年销售36.4万辆新车,如果全年销量与去年持平,下半年至少要销售45.8万辆新车,较上半年增长25.9%,月均7.6万辆,如果宝马销售结构调整顺利,完成这一销量目标没有多大难度,全年预计有小幅增长。

下半年宝马5系预计会维持上半年月销1.5万辆左右的水平,如果销量能下调,经销商的利润会有所改善,3系上半年月销在1.4万辆左右,预计下半年月销量将会上调至1.7-18万辆上下;X3上半年月销在1.2万辆左右,预计下半年月销量将会上调至1.3-1.4万辆上下;宝马紧凑级车型销量预计也会有所增加,这部分车型是经销商新车销售亏损较多的车型。

奥迪

2022年上半年,奥迪品牌销售30万辆,同比下滑25%;其中奥迪国产车销售27.9万辆,同比去年下滑22.8%,奥迪进口车销量为2.3万辆,同比下滑45%。6月奥迪销售7.1万辆新车,环比增长62%,同比增长4.8%。

上半年,奥迪A4L累计销售6.9万辆,同比下滑13.0%,较去年同期减少1万辆,占奥迪上半年销量的23%,份额较去年同期增加3.2个点; 奥迪Q5L累计销售6.1万辆,同比下滑18%,与去年同期比较减少1.4万辆,占奥迪上半年销量的20%,份额同比增加1.7个点; 奥迪A6L (配置|询价)累计销售5.3万辆,同比下滑44%,较去年同期减少4万辆,占奥迪上半年销量的17.3%,份额较去年同期减少5.5个点。 从销售车型看,上半年疫情影响以及芯片短缺,奥迪A6L销量下滑较多。

上半年,奥迪细分车型中,中型轿车和中型SUV在整体的销售比例中有所增加,分别增加2.5个点和2.7个点,紧凑级轿车增加1.8个点;如果奥迪维持去年全年销量,下半年需要销售39万辆新车,对比上半年增长29%,月均销售6.5万辆新车,这对奥迪难度不大;由于上半年奥迪因疫情影响较大,下半年又有购置税减免助力,预计会加快销售进度,奔驰、宝马、奥迪三家下半年的销售量预计相差不会太大,大体会维持在43-45万辆上下,这对量产车和二线豪华品牌的销售形成压力。

雷克萨斯

2022年上半年,雷克萨斯品牌销售8.6万辆新车,同比下滑29.7%;6月雷克萨斯销售1.6万辆新车,环比增长17.4%,同比下滑21.7%。雷克萨斯作为销量最多的进口车品牌,在华销售的新车资源一直比较紧张和不均衡;上半年主力销售车型ES销售4.4万辆,同比下滑25%,另外一款主力销售车型NX销售0.72万辆,同比下滑68%,NX为全新改款车型;两款主力车型资源短缺造成销售结构不合理,尤其在6月份RX成为跑量车型,单月销售0.57万辆,ES当月销售0.66万辆,NX销售0.16万辆,RX当月新车折扣下滑5%,平均单价下滑2.6万元;由于6月是半年销量节点,在新车资源短缺的状况下,销售节奏难免出现混乱;7月雷克萨斯已经开始调整节奏,如果新车供货资源能有所改善,加上雷克萨斯经销商自身素质较高,销售节奏有机会回到正常轨道。另外,雷克萨斯LX和GX虽然官方不进口销售,但在平行进口车渠道有销售,上半年LX和GX销量分别是1126辆和503辆,这两款车需要厂家给予更多关注。

上半年雷克萨斯品牌销售8.6万辆新车,去年全年销售21.9万辆新车,如果维持去年销量水平,下半年要需销售13.3万辆新车,月均2.2万辆,下半年比上半年要增长53%,如果供货正常,月均2.2万辆,对于雷克萨斯来说并不困难。

凯迪拉克

2022年上半年,凯迪拉克品牌销售7.8万辆新车,同比下滑34%;6月凯迪拉克销售1.7万辆新车,环比增长74%,同比下滑16.5%。

上半年凯迪拉克CT5销售2.5万辆,同比下滑14%,占其总销量32%; XT5销售1.9万辆,同比下滑26%,占其销量24%; XT4销售1.4万辆,同比下滑47%,占其销量18%; XT6销售1.1万辆,同比下滑36%,占其总销量15%。

上半年凯迪拉克销售7.8万辆新车,去年全年销售23万辆新车,如果维持全年销量不降,下半年需要销售15.5万辆新车,月均2.6万辆,与上半年比较增长97%,这对凯迪拉克经销商挑战极大;虽然凯迪拉克大部分国产车受益于购置税减半,但经销商新车盈利较差,在没有补贴的状态下,经销商意愿不会太高,如果下半年月均能维持或者稍高于6月的销量水平,经销商接受程度会高一些。

沃尔沃

2022年上半年,沃尔沃品牌销售7万辆新车,同比下滑24.2%;其中沃尔沃国产车销售6万辆,同比去年下滑25.6%;沃尔沃进口车销售近1万辆,同比下滑14%。6月沃尔沃销售1.6万辆新车,环比增长62.5%,同比下滑8.2%。沃尔沃大部分车型受益于购置税减半,这有利于沃尔沃下半年的销售。

上半年沃尔沃销售7万辆新车,去年全年销售17万辆新车,如果维持全年销量不降,下半年需要销售10万辆新车,月均1.7万辆,与上半年比较增长45%,对于沃尔沃经销商来说有一定挑战。

6月,沃尔沃品牌新车成交均价为33.7万元,与5月持平,品牌折扣维持在22%左右。

保时捷

2022年上半年,保时捷品牌销售4.2万辆新车,同比下滑10%,6月保时捷销售1万辆新车,环比增长38%,同比增长28%。6月,保时捷品牌新车成交均价为90万元,与去年同期比较上涨9万元,6月品牌折扣对比5月增加了1.6%。受疫情影响,百万级豪华车的销量恢复较慢,这部分消费者多为企业客户和高净值用户群体,在目前状态下,消费比较谨慎。

从上半年细分车型销量来看,大型豪华SUV销售2.2万辆,同比增长12%,大型豪华轿车销售4.3万辆,同比下滑9.8%,在豪华车细分市场中,这两款车型表现还是比较好的;6月大型豪华SUV销售0.4万辆,环比增长30%,同比增长13%,大型豪华轿车销售近0.9万辆,环比增长41%,同比下滑4%;6月大型车销量有所恢复,大型车占用经销商资金较多,在市场订单不理想的状态下,经销商会加大促销力度,进而刺激了大型车新车销售,全年看,大型车的销量不会有太大问题。

林肯

2022年上半年,林肯品牌销售3.8万辆新车,同比下滑9.5%,其中林肯国产车销售3.7万辆,同比去年增长2.8%;林肯进口车销量为0.1万辆,同比下滑83%。6月林肯销售0.8万辆新车,环比下滑46%,同比增长13%。林肯是国内豪华车销量同比下滑幅度较小的品牌。

上半年林肯销售3.8万辆新车,去年全年销售9.2万辆新车,如果维持全年销量不降,下半年需要销售5.4万辆新车,月均近0.9万辆,较上半年增长43%,林肯受惠购置税减半车型较多,并且有林肯Z新车,维持月均0.9万辆,对于林肯经销商是可以完成的,甚至会略有增长。

路虎

2022年上半年,路虎品牌销售3.1万辆新车,同比下滑23%,其中路虎国产车销售1.4万辆,同比去年下滑26%;路虎进口车销量为1.7万辆,同比下滑20%。6月路虎销售0.6万辆新车,环比增长28.1%,同比下滑21%。

6月,路虎品牌新车成交均价为76万,对比去年同期增加10万元,与去年同期比较,路虎高价值车型销售比例有所增长;路虎品牌折扣维持在13%左右。